家庭理財分配好難?房貸、車貸快喘不過氣

現在高通膨的時代,什麼都上漲的情況下,就是薪水沒漲,家裡背負房貸、車貸...等支出已經是常見的情況,許多來到壯年的男女,每天過著被錢追得跑的窘境,

即使遇到工作不順利,也會因為怕付不起貸款,而不敢辭職,身心俱疲怎麼辦?說來諷刺,社會持續進步,但是我們卻困於文明社會的束縛與框架。理財周刊特別想分享一些具體的方法,來協助這些族群,能減輕負擔與壓力。以下是三個方法:

-

節流:節省不必要開銷,從食、衣、住、行、育樂角度分析。

-

信封理財法,專款專用:收入進來後,馬上分不同用途,存進不同帳戶中,並且勒住自己的消費欲望。

-

開源:由守轉攻,即使一個月只有3000元能投資,也盡量要爭取賺更多錢。

家庭理財案例:開源節流加信封理財法

假設小明今年30歲,與27歲的小美結婚剛滿1年,有一位剛出生的小孩,每月要繳出3.2萬的房貸與車貸9,000元,小孩每月支出2萬元,家庭每個月包含食衣住行支出為3萬,小明月收7萬,小美月收5萬元。

每月淨資產是

12萬-3.2萬-9000元-5萬元 = 9000元 (淨資產)

(根據主計處統計,110年平均年收落在約137萬,平均年支出落在約81萬)

根據上述方法

-

節流:一年支出略高於平均,思考可能的省錢方式。

-

健身房會員費用,每月都自動扣款,但是卻跟卻根本沒有去。

-

被推銷的保單:檢視手中不好的保單,思考有沒有留下的必要。

-

食物:有沒有省錢的方式,例如自己煮,或是少去幾次高檔餐廳用餐。

-

房貸拉長期限:有機會與銀行談看看,拉長期限減輕現在的壓力。

-

-

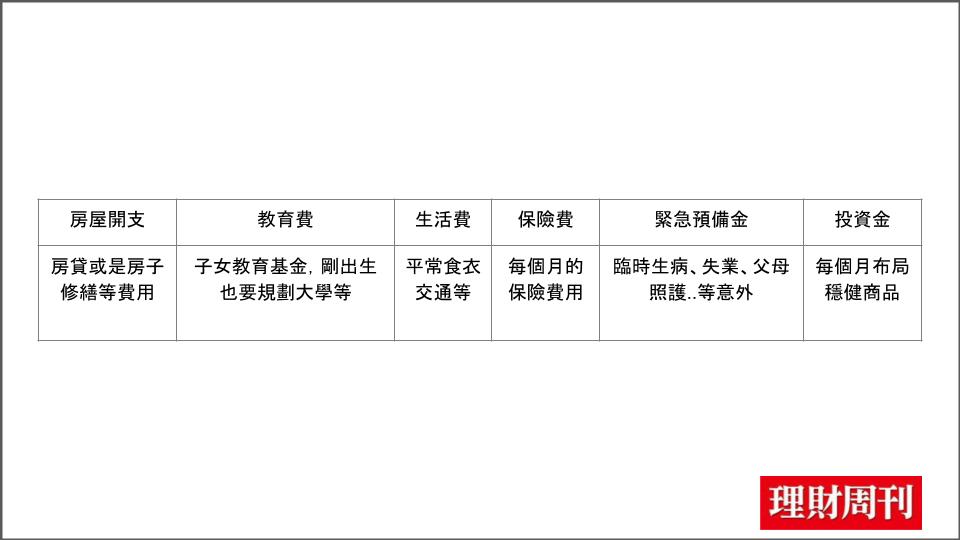

信封理財法,專款專用:

- 收入進來後,馬上分不同用途,存進不同帳戶中,並且勒住自己的消費欲望。

- 每月15萬進帳後,分為房屋開支、教育費、生活費、保險費、緊急備用金、投資金

-

這邊有幾個細節可留意,首先為了避免搞混,可以開六個銀行帳戶,並且從薪轉帳戶,透過手機轉帳分配到不同帳戶中。

-

專款專用:與自己承諾,若是因為忽然想買個LV包包,就拿投資金帳戶的錢去買,是萬萬不行的。

-

開源:由守轉攻,即使一個月只有3000元能投資,也盡量要爭取賺更多錢。

考量到有各種貸款的壓力,投資商品千萬不要找高風險的資產,例如:貸款買股票、期貨、外匯保證金等,如果不具備背景知識,容易變成韭菜,因此從ETF、存股、美元定存等分散風險的資產開始吧。

家庭理財每月見底又負債,還是要投資

當你家裡根本沒有餘裕可以投資,你就容易陷入一個循環,因為沒有錢所以會更加沒錢,而且容易影響情緒或身體,因此要跳出這個循環,唯有以錢滾錢的方式,透過複利投資等方式,透過好的金融商品幫你賺更多錢。

小額投資真的有效?的確本金不大,需要更多的時間累積,但是如圖,如果你10年下來,獲利高達13萬,等於每年多賺一萬元,而且這還是最保守的狀態,因為每個月只扣款1000元:

▲0050投資10年歷史結果(每月1000元,資料來源:嗨投資試算)

免責聲明:非推介個股,請審慎評估投資風險,且過去績效不等於未來

家庭理財規劃:靠雙方一起努力

家庭理財絕對不是只靠一個人的努力,而是雙方要共同協商,否則一個說少吃大餐,另一個覺得要及時行樂,這樣一左一右的划船,難以使得船往前直走,因此過程需要好好溝通。

家庭理財規劃,希望是越簡單越好,把時間省下來去體驗人生,因此透過網銀APP輕鬆做到六帳戶理財法,還有持續的記帳,了解收支狀況,才能優化。

家庭理財還要考量到意外的可能性,父母失智、中年失業、身體出狀況等,因此透過好的保險規避風險,並且持續存下緊急預備金,使人生在財務能更加穩健。

免責聲明:本文提到的個股,純粹分享與教學之用,無任何影響股價之意圖,亦非推薦任何股票,投資人勿將教學內容視為投資建議,在做投資之前應理性思考,獨立判斷,並自負投資盈虧責任。