自美國開始實施

【QE】QE就是,美國政府為了還債,不斷的用政府的錢來買各大銀行的票卷...,讓銀行有一大堆錢用不完,此時銀行就會降低利率給需要的人來借貸,並給欠債的廠商低利優惠或延長還債時間。但後遺症就是,國內會充滿錢,錢會變得比較沒有價值,而且錢都在有錢人與政府手中,如果錢沒有辦法在可接受的預期內消耗完畢,會導致另一場風暴,有可能就是通縮的開始。

【熱錢】熱錢(Hot Money/Refugee Capital),又稱游資或叫投機性短期資本,只為追求最高報酬以最低風險而在國際金融市場上迅速流動的短期投機性資金。國際間短期資金的投機性移動主要是逃避政治風險,追求匯率變動,重要商品價格變動或國際有價證券價格變動的利益,而熱錢即為追求匯率變動利益的投機性行為。

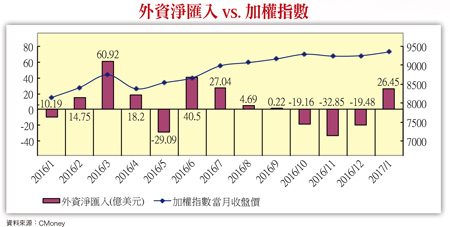

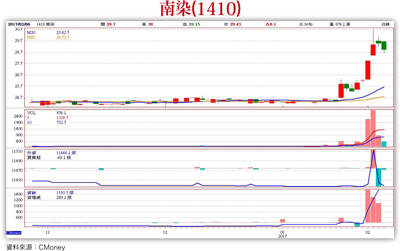

外資就愛啃蘋果 行情提早開跑考量現階段行情仍由資金流向所主導,且時間還處於財報空窗期,利用籌碼面及技術面進行分析選股,勝率將會優於基本面分析。觀察開紅盤後的外資進出,可發現買盤有從封關前延續的幾乎集中在蘋概股(iPhone供應鏈),像是台積電(2330)、大立光(3008)、鴻海(2317)、可成(2474)、台光電(2383)、台達電(2308)、穩懋(3105)均持續獲得外資的青睞,年後新增的則有日月光(2311)、景碩(3189)等,讓蘋概股一舉躍居盤面多頭攻擊主攻部隊。值得注意的是,外資在買超iPhone供應鏈的同時,也對電信三雄進行減碼,尤其是買超金額第一名的台積電與賣超第一名的中華電(2412)部位相當,可明顯看出外資僅是換股操作,並非全力作多台股,可能會壓縮未來潛在的上漲空間。外資會那麼積極買超iPhone供應鏈,除了蘋果股價接連改寫波段新高外,市場所關注的年度智慧手機iPhone 8,因生產複雜度增加,供應鏈已開始提早備貨,降低淡季效應對營運的影響。元大投顧預期元件製造廠將於六月開始出貨,代工廠則在七月底,讓過往在第二季底、第三季初上演的周期性漲升行情,也跟著提早發動。盤面投機風盛行 選股上宜小不宜大例如前一期周刊所提的凱基投顧預期,iPhone 8的3D Touch模組廠TPK-KY(3673)及GIS-KY(6456)將於三~四月開始出貨,時間較二○一六年早了二~三個月,兩者股價在開紅盤後強勢翻多。另也傳出iPhone 8獨家AMOLED面板供應商三星顯示器(Samsung Display)將於今年五月開始量產蘋果面板,近期正積極採購面板原料,也讓市場對三星AMOLED供應鏈的交投熱度逐步升溫。唯考量接下來加權指數表現空間受限及目前投機風潮盛行,預期高股價權值型的iPhone供應鏈股價漲勢恐將不如具有轉機的低價中小型供應鏈,操作選股上宜小不宜大。由於華映(2475)已退出三星AMOLED觸控感應器供應鏈,加上可撓式AMOLED觸控感應器生產難度較高,將促使三星加速外包的訂單量,有利外包廠和鑫(3049)的接單。今年底和鑫的產能也將擴充約三○%,除了因應原本硬式AMOLED外掛式玻璃觸控感應器需求外,也將生產單價更高的可撓式AMOLED外掛式薄膜觸控感應器,增添未來有望間接打入iPhone供應鏈的想像空間。提供可撓式AMOLED觸控感應器暫時性貼合及剝離設備的陽程(3498),成為iPhone開始採用AMOLED趨勢下的受惠者之一,預估下半年相關設備就將開始出貨。此外,陽程也已打入歐菲光、藍思及伯恩等中國蘋果供應鏈,隨著中國蘋概股陸續取得iPad及iPhone貼合相關訂單,有助營運動能逐步增強。若未來中國廠觸控貼合生產良率提高,蘋果訂單比重開始增加,隱含國內觸控廠TPK-KY及GIS-KY訂單將會流失,營運面臨極大的潛在威脅。軟板供應商毅嘉(2402),受惠持續往細線路軟板發展有利高階手機的接單,繼今年有望打入MacBook後,明年也將有機會取得AMOLED iPhone軟板訂單,加上去年營運由虧轉盈,吸引外資及投信買盤提早卡位,推升股價創下近十個月新高。本土資金積極回籠 冷門股活蹦亂跳相較外資買盤相對保守,內資回籠的態勢似乎更為積極。因此,籌碼面分析還可觀察近期融資大增的低基期中小型股,或許有機會發掘到未來的黑馬小飆股。開紅盤後股本在二十億元以下的融資暴增股,有英格爾(8287)、茂林-KY(4935)、大立(4716)、晟楠(3631)、中和(1439)、南染(1410)、台火(9902)等。其中,染整廠南染目前認列子公司南岩半導體的營收達六成,評價上不應再用染整廠視之。公司持股達八二%的南岩半導體,為一家通訊封裝測試廠,主要從事專業微波通訊半導體元件及RF模組的封裝測試業務。在半導體業務的貢獻下,公司整體毛利率逼近四○%,比染整同業足足高了近一倍,逾二○%的營益率也比日月光及矽品高了一倍,每季又都能交出獲利的成績,財務數字相當漂亮。近期因搭上機捷通車的資產題材,激勵股價出現帶量突破整理區間的噴出走勢,大幅提高市場的能見度,有利增加未來交易的活絡度。

外資就愛啃蘋果 行情提早開跑考量現階段行情仍由資金流向所主導,且時間還處於財報空窗期,利用籌碼面及技術面進行分析選股,勝率將會優於基本面分析。觀察開紅盤後的外資進出,可發現買盤有從封關前延續的幾乎集中在蘋概股(iPhone供應鏈),像是台積電(2330)、大立光(3008)、鴻海(2317)、可成(2474)、台光電(2383)、台達電(2308)、穩懋(3105)均持續獲得外資的青睞,年後新增的則有日月光(2311)、景碩(3189)等,讓蘋概股一舉躍居盤面多頭攻擊主攻部隊。值得注意的是,外資在買超iPhone供應鏈的同時,也對電信三雄進行減碼,尤其是買超金額第一名的台積電與賣超第一名的中華電(2412)部位相當,可明顯看出外資僅是換股操作,並非全力作多台股,可能會壓縮未來潛在的上漲空間。外資會那麼積極買超iPhone供應鏈,除了蘋果股價接連改寫波段新高外,市場所關注的年度智慧手機iPhone 8,因生產複雜度增加,供應鏈已開始提早備貨,降低淡季效應對營運的影響。元大投顧預期元件製造廠將於六月開始出貨,代工廠則在七月底,讓過往在第二季底、第三季初上演的周期性漲升行情,也跟著提早發動。盤面投機風盛行 選股上宜小不宜大例如前一期周刊所提的凱基投顧預期,iPhone 8的3D Touch模組廠TPK-KY(3673)及GIS-KY(6456)將於三~四月開始出貨,時間較二○一六年早了二~三個月,兩者股價在開紅盤後強勢翻多。另也傳出iPhone 8獨家AMOLED面板供應商三星顯示器(Samsung Display)將於今年五月開始量產蘋果面板,近期正積極採購面板原料,也讓市場對三星AMOLED供應鏈的交投熱度逐步升溫。唯考量接下來加權指數表現空間受限及目前投機風潮盛行,預期高股價權值型的iPhone供應鏈股價漲勢恐將不如具有轉機的低價中小型供應鏈,操作選股上宜小不宜大。由於華映(2475)已退出三星AMOLED觸控感應器供應鏈,加上可撓式AMOLED觸控感應器生產難度較高,將促使三星加速外包的訂單量,有利外包廠和鑫(3049)的接單。今年底和鑫的產能也將擴充約三○%,除了因應原本硬式AMOLED外掛式玻璃觸控感應器需求外,也將生產單價更高的可撓式AMOLED外掛式薄膜觸控感應器,增添未來有望間接打入iPhone供應鏈的想像空間。提供可撓式AMOLED觸控感應器暫時性貼合及剝離設備的陽程(3498),成為iPhone開始採用AMOLED趨勢下的受惠者之一,預估下半年相關設備就將開始出貨。此外,陽程也已打入歐菲光、藍思及伯恩等中國蘋果供應鏈,隨著中國蘋概股陸續取得iPad及iPhone貼合相關訂單,有助營運動能逐步增強。若未來中國廠觸控貼合生產良率提高,蘋果訂單比重開始增加,隱含國內觸控廠TPK-KY及GIS-KY訂單將會流失,營運面臨極大的潛在威脅。軟板供應商毅嘉(2402),受惠持續往細線路軟板發展有利高階手機的接單,繼今年有望打入MacBook後,明年也將有機會取得AMOLED iPhone軟板訂單,加上去年營運由虧轉盈,吸引外資及投信買盤提早卡位,推升股價創下近十個月新高。本土資金積極回籠 冷門股活蹦亂跳相較外資買盤相對保守,內資回籠的態勢似乎更為積極。因此,籌碼面分析還可觀察近期融資大增的低基期中小型股,或許有機會發掘到未來的黑馬小飆股。開紅盤後股本在二十億元以下的融資暴增股,有英格爾(8287)、茂林-KY(4935)、大立(4716)、晟楠(3631)、中和(1439)、南染(1410)、台火(9902)等。其中,染整廠南染目前認列子公司南岩半導體的營收達六成,評價上不應再用染整廠視之。公司持股達八二%的南岩半導體,為一家通訊封裝測試廠,主要從事專業微波通訊半導體元件及RF模組的封裝測試業務。在半導體業務的貢獻下,公司整體毛利率逼近四○%,比染整同業足足高了近一倍,逾二○%的營益率也比日月光及矽品高了一倍,每季又都能交出獲利的成績,財務數字相當漂亮。近期因搭上機捷通車的資產題材,激勵股價出現帶量突破整理區間的噴出走勢,大幅提高市場的能見度,有利增加未來交易的活絡度。