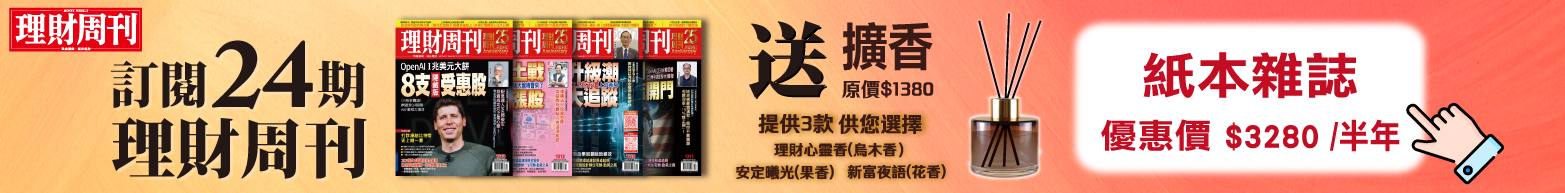

去(二○二○)年上半年因新冠肺炎(COVID-19)疫情,搞得台灣人心惶惶,沒想到,疫情於五月獲得控制後,商用不動產的成交轉趨熱絡,可說是接棒二○一九年的熱度演出,尤其壽險業及科技業出手積極,帶動行情如井噴般強勁表現(圖一)。

至於台北市商用不動產的租賃行情,因為空置率低,且新供給有限,仍是房東說了算,以致房客希望的租金下調空間根本就是「零」。

受到疫情的衝擊,台灣房市上半年冷冷清清,但下半年卻因資金狂潮而上演「報復性買氣」,出現難得的反彈走勢,而商用不動產包括辦公大樓及工業地產的交易相當活絡,根據各商仲業者的統計,成交金額都超一千億元以上。

高力國際董事總經理劉學龍指出,去年受新冠肺炎影響,商業活動封鎖,全球經濟受到重挫,連同商用不動產與土地市場也同步衰退。

反觀台灣疫情控制得宜,企業營運穩定,在逆境中持穩,尤其經濟正成長更成為投資台灣最佳保障;對照亞太區主要城市動輒衰退二成起跳,最慘甚至衰退逾六成,台灣去年表現則屬於前段班。

根據高力國際最新統計,去年商用不動產累積成交總額約一三八六億元,相較前年一四○九億元,僅微幅衰退一.六%,但仍是史上第二高。

第一太平戴維斯則統計每筆超過三億元以上的成交案後,董事長黃瑞楠指出,去年全年大型商用不動產達到一二九三億元,雖比前年小幅下滑一三%,位居十年來的第三高,僅次於前年的一四八一億元及二○一一年的一二九八億元。

信義全球資產公司則統計上市櫃法人的進出交易,總經理柯宏安指出,受台商回流及低利率的影響,催生商用不動產交易熱潮,上半年雖受疫情影響在低檔,但第三季起回溫,總計上市櫃法人去年出手金額為一三○九億元,不僅超越前年的一一一六億元,更是二○一二年以來新高。

世邦魏理仕台灣董事總經理朱幸兒指出,受到全球經貿動盪以及區域市場政經摩擦,勾起投資人自二○一七年下半年起的避險情緒,開始積極評估購置地產以分散風險。

加上二○二○年初蹦出超大黑天鵝「新冠疫情」擾市之下,引發全球產業鏈大洗牌,催出台商轉單效應以及產線回移等策略性布局,因此觸發剛性需求積極搶進,各式投資人如建商、壽險業者亦紛紛出籠尋找可投資標的,使得全年商用不動產交易金額新台幣一二○六億元。

三大推手讓商用地產夯火

先不管統計數字因各家統計標準不一而有所不同,但由數字破千億元,且在前段班的情況就可了解,二○二○年商用不動產的交易熱度就是「火!火!火!」

而成就商用不動產的井噴行情,主要有三大推手,包括台商(含自用型買方)及大咖壽險業,至於搶進的產品以工業及辦公類產品購買力道強。

第一太平戴維斯協理丁玟甄指出,去年商用地產中前三大交易類型分別為廠房(五四三億元)、飯店(二九五億元)以及廠辦(二一四億元)。

隨著中美貿易戰延伸為中美科技戰,台廠接單旺盛帶動廠商擴廠需求,工業廠房躍升為去年交易主力,金額達到五四三億元(占比四二%),比去年增加近七成。

她表示,科技業及製造業購置自用廠房的動能充足,並且有往中、南部分散的趨勢,將帶動台南、高雄等南台灣的產業聚落崛起。

另一方面,建商也嗅到這波產業升級需求,積極布局雙北市具廠辦立體化潛力的區域,購入工業舊廠進行開發,特別是捷運沿線且可申請工業區立體化方案之地區,例如土城、三重及新莊等地區。

黃瑞楠表示,中美貿易戰開打以來,科技業及製造業擴大在台布局已邁入第三年,產業結構及設廠布局策略的變化也牽動工業地產發展,廠商跨區遷往用地供給充足區域的意願增加,南台灣包括台南及高雄有機會藉這這一波趨勢形塑新的產業聚落。

世邦魏理仕台灣研究部主管李嘉玶指出,台商自二○一八年起,回流置產布局的動作積極,迄今仍延續熱潮,各類不動產交易紀錄上皆能窺見台商積極搶進的蹤跡,實為台灣整體不動產市場帶來穩定支撐的動能。

壽險大咖積極出手

此外,觀察壽險業布局不動產投資於二○一二年達到巔峰,單年投資總額達新台幣一一八五億元,然金管會緊接著祭出不動產投資控管相關措施,包括投資素地的開發時程、購買商用不動產應符合最低收益率等限制,使得壽險業於國內不動產市場的布局動作在隔年即遽減,直至去年熱絡程度再現,令市場又驚又喜。

柯宏安分析,去年商用不動產市場成長,並非來自短期成交量激增,或全面性單價飆漲,主要是來自中大型企業的實質需求,且需求規模通常較大,高總價交易也跟著增多,而不少上市櫃法人積極出手,搶下廠辦及工業地產(見附表)。

因此建商、壽險公司也看準市場的剛性需求,積極布局與競爭大型標的,讓去年破各類產品單筆交易總額新高之紀錄頻傳,包含:南山人壽取得世貿三館案,創下地上權類單筆交易總額新高,富邦人壽取得王朝酒店,創下旅館類單筆交易總額新高,富邦人壽取得大南港土地案,創下商用土地類單筆交易總額新高。

劉學龍指出,壽險業者重返不動產投資市場,去年累積出手總額逾一千億元,更是前年的二.五倍,在看準土地開發增值效益下,重押台北市精華區土地,而國內外科技大廠持續擴充在台產能,帶動工業地產續熱,購地區域尤其集中在桃園、台南與新北市等三都。

高力國際資本市場服務部資深董事黃正忠分析,去年商用不動產買氣主要還是來自對工業不動產(含廠辦、廠房與倉儲物流等)需求的殷切,交易額達八三七億元,更較去年大幅成長四七%,若納入工業用地的三九六億元,兩者合計高達一二三三億元,已經連續兩年突破千億大關,更創統計以來新高。

商用地產具保值及穩定收益優勢

展望未來,劉學龍認為,二○二一年以台灣的大環境來看,不動產投資策略上應審慎樂觀布局且分散投資風險,樂觀來看,台灣資通訊產業短期產銷可望持續暢旺,支撐二○二一年經濟成長;再加上寬鬆貨幣政策延續,商用不動產仍具保值性及長期穩定收益的優勢。不過他也點出,全球政經情勢不穩,疫情未見緩解,美中關係走向,廠商在供應鏈重整及投資布局將轉趨觀望。

此外,辦公大樓仍是最穩健投資首選,惟困境在於釋出物件稀少,恐拉長交易時間;其次因應產業轉型及民眾生活習慣的改變,工業地產包括冷鏈智能倉儲、資料中心及新能源事業可望帶來多元投資需求。

而近期出爐的信用管制措施,土地交易將較今年和緩;在短期跨境差旅難解禁的情況下,旅館及零售的經營模式及型態將加速進化。

柯宏安也表示,央行於去年十二月祭出「信用管制」打炒房政策,短期商用市場交易熱度可能受整體氛圍連帶影響,但政策並非針對商用不動產,且有助市場交易價量健康發展。

他認為,在國內經濟表現佳、低利率環境、產業回流的資金動能與實質需求充足等關鍵因子若能維持下,加上政府持續推動重大建設,以及都更危老題材,商用不動產物件仍會是市場資金尋求保值停泊的很好去處,預期二○二一年商用不動產表現仍平穩可期。

內科廠辦交易一枝獨秀

全球疫情肆虐,企業經營布局皆更趨謹慎,而國內在內外資企業的資金技術回流,加上低利率環境加持,體質佳的企業趁此彎道加速,各商圈指標A級辦公仍是市場關注焦點,依據信義全球資產公司去年第四季統計,內科廠辦一枝獨秀,企業需求強勁,價格抗跌、租金上漲,平均售價維持在52.9萬元,但平均租金略升至1,199元。

信義全球資產公司總經理柯宏安分析,第四季買賣市場部分,整體A級辦公平均售價出現微幅上漲,主要來自各商圈部分指標辦公大樓成交,例如皇翔中山大樓出現一筆交易,拆算每坪單價近115萬元,以及宏璟建設買下揚昇金融大樓部分樓層,拆算每坪單價約118萬元。

值得注意的是,站前西門商圈在西區門戶計畫兩大開發案C1D1以及E1E2未來性帶動下,平均售價上漲至每坪73.2萬元。

內科廠辦部分,去年每一季都有整棟廠辦交易,顯現出企業購置總部辦公室使用需求,第四季出現2筆整棟廠辦交易,包含壹傳媒內湖C棟大樓以17.5億元售出以及岱鐠科技以3.95億元買下安康路整棟廠辦。

第四季內科平均租金每坪來到1,199元,空置率在4.8%,平均售價持平在52.9萬元,其中舊宗段因取得成本仍相對較低,讓許多企業樂意在此購置總部使用,使得空置率下降,租金售價雙漲。

低空置率 租金微揚

商用不動產交易熱絡,顯見需求強,而台北市商辦市場的租賃行情走勢,全要看空置率高或低,一般來說,空置率低,表示需求緊俏,有利租金行情的走揚,房東自然拿喬,但若空置率高,則供過於求,租金行情就不易走高。

就現今台北市商用面積的供給來說,高力國際辦公樓及工業服務部資深執行董事楊慧明表示,截至二○二○年第四季的總量體為九十七萬四九五四坪,去化量為九十一萬二六八六坪,空置量為六萬二二六八坪,而平均空置率為六.三九%,此較去年第三季的七.○七%來說,又更為緊俏。

但若相較於二○一九年第四季的空置率為四.七七%來說,反而負成長一.六二%。不過,楊慧明指出,去年第四季的六.二坪空置量,還包括敦化北路中壽總部新大樓以及敦南金融大樓保留自用,屬於無效供給的二.四七萬坪,若予以扣除後,實際空置率反而是三.八五%。

而這也可以解釋,為何辦公室平均租金在去年第四季逆勢上漲來到每月每坪約二三三五元,反較二○一九年同期的每月每坪二二九○元,還上揚一.九七%。

其中信義區平均租金更是漲勢難擋,已來到每月每坪約二九七一元,此外,其與民生敦北及敦南區的租金差距也由十年前的一○%,一路拉開到去年的三○%。

世邦魏理仕台灣交易與顧問部主管陳頌民表示,疫情爆發以來令許多產業營運受創,意外變常態下帶動宅經濟蓬勃發展,直接反映在企業租戶擴張的活躍程度,依商辦租賃面積來看,在科技電信業、金融保險業、生命科學業,以及遊戲業及網購服務業的需求主導,台北商辦空置率雙探低點。

A+商辦帶動 全年租金穩升

以A級商辦為例,全年空置率來到三.九%,創下十九年以來新低,並推升平均租金達每坪二八五九元,年成長達二.五%;其中位於信義基隆區的頂級A級商辦租金更是獨領風騷,平均租金爬升至每坪三五八九元,年成長三.五%。

陳頌民更指出,信義基隆區頂級商辦租金上漲的外溢效果,使台北市A級商辦大樓一併受惠;而台北市B級商辦全年空置率續降至三.二%,平均租金亦微幅走升達每坪一八○七元,年成長一%。

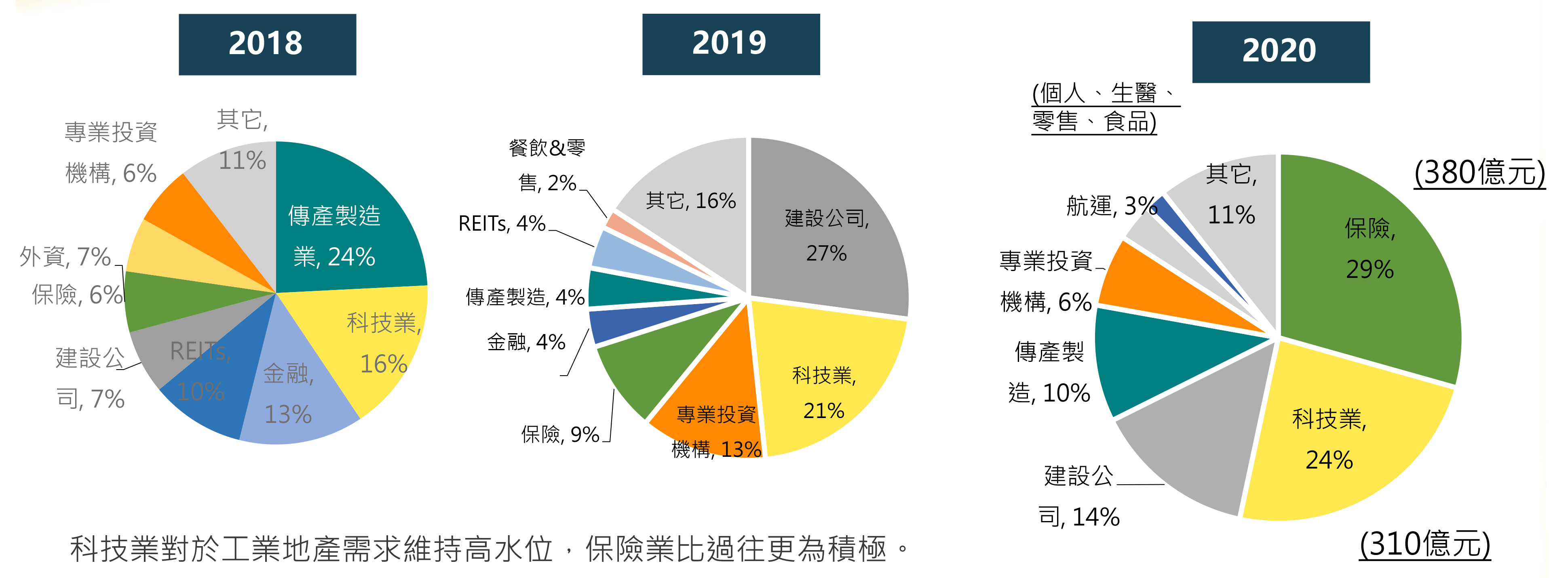

而展望未來,柯宏安指出,二○二一年台北市辦公室預計釋出約三萬多坪新供給,以遠雄大巨蛋商辦大樓量體最大,其餘許多供給為企業總部自用,真正能緩解市場需求的新辦公空間仍有限。

但在市場資金豐沛且低利率條件下,市區各商圈內現有的指標大樓、帶有穩定租金投報的商辦產品,預料今年仍是需求企業選擇的方向,辦公市場表現應仍平穩可期。

黃瑞楠則指出,二○二一年台北市區及新興區域,A級辦公樓合計有二.五萬新供給,但自用與預租即去化八成五,因此,整體空置率仍位於低水準,約在五%左右。

而因二○二一及二○二二年,市區的辦公室租賃仍維持在房東市場,租金談判空間小,推升平均租金上升。

大型企業轉向預租

此外,疫情導致企業費用支出轉趨保守,以及A辦空置有限的情況下,包括二○二○至二○二一年,租賃動能將在於大型企業轉向預租市場(圖二)。

陳頌民表示,辦公室升級需求仍在,但低空置率已影響租賃案成交速度,此外,二○二一年新供給「預租」狀況佳,使得A辦及B辦的空置率將維持低檔,不過,因為二○二三年後A辦供給增多,且南港開發案陸續完工,市區房東的優勢將減弱(圖三)。

楊慧明就台北市近五年辦公室新增供給指出,去年新增供給僅一.七萬餘坪,包括中壽台北學苑、新星興業仁愛等案,今年預計新增供給則會一舉拉高至將近四萬坪,包括元大人壽一江街案、大巨蛋、富邦長春段案、玉山敦北總部以及全球希望廣場,但多數為自用或已經被早鳥預租,實際上能釋出市場的空間相對有限,而二○二二年則僅有皇翔台汽北站案,約一.七萬坪,因此,仍屬於房東市場。

不過,二○二三年預計有近四.六五萬坪辦公室新增供給面積釋出,包括敦南安和大樓、富邦A25案、國壽松江路案等,緊接著二○二四年還有京華城開發案、敦南金融大樓、元大空總以及國泰環宇案,合計高達八.四萬坪,光是二○二三年及二○二四年便預計有十三萬坪,接近三座台北101大樓的辦公室量體釋出,因此她認為二○二三年將是台北市辦公室租賃市場的分水嶺。

而企業租戶最關心的租金走勢,楊慧明表示,二○二一年市場供需變化不大,預期租金僅能持平微揚,略高於二○二○年水準,而在無大幅新增供給及需求激勵下,二○二三年以前租金皆為微漲格局。