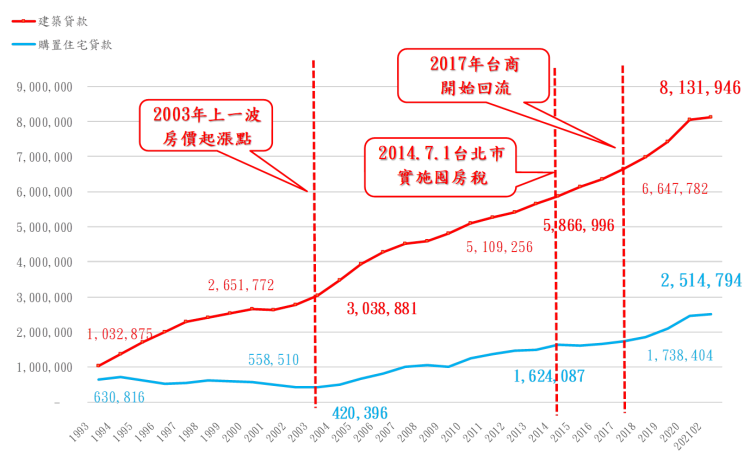

根據內政部公布數據,2020年全國買賣移轉棟數為32.66萬棟,年增8.76%,如再就2017年台商逐漸回流所導致交易數量逐年增加加以探討,2017年買賣移轉數量266,086棟,2018年277,967棟、2019年300,275棟、2020年326,589棟,明顯呈現逐年增加趨勢,至於2021年應該會介於33~34萬棟之間;不過,如就市場實務現況觀察,大部分交易都集中在中小坪數,並且除部分投機炒作區域之外,都還普遍存在10%以上的議價空間,因此,對於今後市場走勢之觀察就應再加入重稅之變數,俾免驟下結論導致政策擬定失之偏差。

此外,在2017年首傳台商回流投資苗栗三義木雕與嘉義馬稠園區之後,市場即逐漸呈現交易熱絡景況,此亦可由2016年北台灣推案量8,132億元,銷售率僅28.8%,2017年推案量增加至8,315億元、銷售率37.88%,2018年11,120億元、銷售率45.77%,2019年11,287億元、銷售率45.88%,2020年推案量急遽增加至12,754億元,銷售率也再度攀升至58.36%見其一斑,由此顯見近年台商回流所導致市場交易漸趨熱絡之實務現況。惟另一值得關切的是,十年來所累積大量空屋餘屋,在當前房產稅逐漸加重情勢下,必然會面臨愈來愈嚴重的賣壓。

其次,就另一角度加以觀察,2020Q4全國房價所得比高達9.20倍,台北市與新北市分別高達15.78倍、12.09倍;此外,全國貸款負擔率36.81%,台北市與新北市亦分別高達63.12%、48.36%,由此不難瞭解一般年輕人普遍買不起房之主要緣由,即使勉強購屋,也大都以中小坪數為主。

另外,根據全球房地產指南(Global Property Guide)之統計數據顯示,長期以來台北市房價租金比一直高懸於49倍,全球排名第三,亦即投資49年才得以還本,其次,租金收益率2.06%則係全球倒數第三;至於2016年1月1日房地合一稅45%之邊際稅率,亦是全球最高之一,由此不難了解當前房市雖呈現「49X、2.06%、45%」等利空因素,惟仍抵擋不住龐大資金對房價之投機炒作。值得關切的另一問題是,未來整體房市還是得面對超額供給與購買力不足之雙重壓力。

如再加上最近各政黨爭相提出之囤房稅版本,雖然會有立竿見影的效果,不過就經濟成長與就業層面加以深入探討,仍應以再持續觀察一段時間再做定奪為宜!

至於就國際用以衡量房價泡沫警戒線之指標,再分別依2020年國內之購置住宅貸款餘額、房屋修繕貸款與建築貸款占GDP比重,另再以房地產業貸款占存、放款比重分別計算如下,以供參考。

1.購置住宅貸款餘額占GDP比重:

2020年購置住宅貸款餘額8兆422.96億元(2021年2月:8兆1319.46億元),2020年GDP為19兆7,745億元,房貸餘額/GDP=40.67%。

(房貸餘額8兆422.96億元+房屋修繕貸款621.82億元)/GDP=40.99%

3.(購置住宅貸款餘額+房屋修繕貸款+建築貸款)占GDP比重:

(房貸餘額8兆422.96億元+房屋修繕貸款621.82億元+建築貸款2兆4,612.46億元)/GDP=53.43%

二、房地產業貸款占存、放款比重:

1.房地產業貸款占全體貨幣機構存款比重:

=10兆5,657.24億元/49兆2,197億元

=21.47%

2.房地產業貸款占全體貨幣機構放款比重:

=10兆5,657.24億元/31兆423億元

=34.04%

由以上之分析可知,不論是購置住宅貸款或者再加上建築貸款,所占GDP之比重都超過國際用以衡量景氣是否過熱之標準,更何況就Global Property Guide「49X、2.06%、45%」之數據加以比較,究竟應如何在打炒房而又能兼顧產業發展與整體經濟成長,必然也是當前政府擬定壓抑政策所面臨空前棘手之一大課題!然就當前整體政經情勢加以觀察,房市雖有泡沫化疑慮,仍不致出現泡沫破裂危機!