上週美國經濟分析局(BEA, Bureau of Economic Analysis)公布了一個月一次的個人消費支出數據(以下簡稱PCE),數據中的極小細節透露出以美國為首的全球經濟正在實質解封,然而市場上並沒有任何一位分析師去挖掘數據,接下來請讀者與我一起抽絲剝繭。

我們先從最枯燥跟最困難的出發,才會有「倒吃甘蔗」的感覺,在最後我會告訴讀者,這對台股有什麼影響。

首先,PCE是美國最重要的經濟數據之一,聯準會的貨幣政策基本上都是跟著PCE在走的,因此當前市場擔心的通貨膨脹問題,最直接的觀察指標就是PCE這份數據報告。

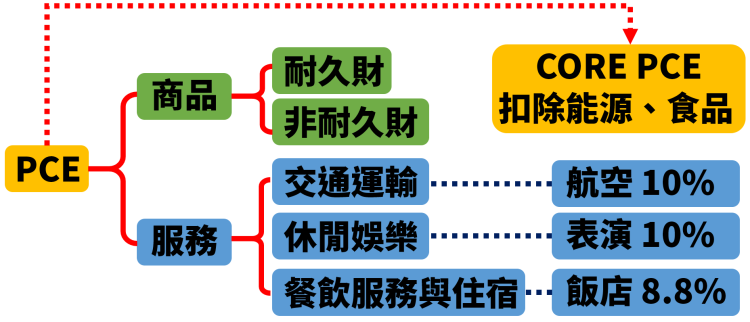

PCE由美國經濟分析局統計全美國家庭消費的實際支出及推算支出,可以往下細分為「商品」跟「服務」二大類。商品消費又能再區分為「耐久財消費」、「非耐久財消費」,其中所謂的耐久財(durable)指的像是家具、汽車等等並非經常性購買的商品;非耐久財(non- durable)則像是食品、汽車用油、服裝等等消耗品。

服務消費下面則能再區分成七大類,有興趣的讀者可以去BEA網站上尋找原始數據報告,在此不再贅述。

再來新聞上常見的核心PCE(Core PCE)又是指什麼?所謂的「核心」可以理解成最穩定的部分,因為食品跟能源的價格波動非常劇烈,以台灣為例,高麗菜的價格可以從一顆二十元到一顆九十九元都有。如果一項數據容易被這種極端的狀況影響就會變得不穩定,在進行判讀時也會產生問題,甚至做出相反結論的嚴重後果。

因此所謂的核心PCE,指的就是將「食品」及「能源」二大類型的消費扣除後所計算出的結果,而這項數據恰好就是美國聯準會判斷通膨是否失控的最關鍵指標。

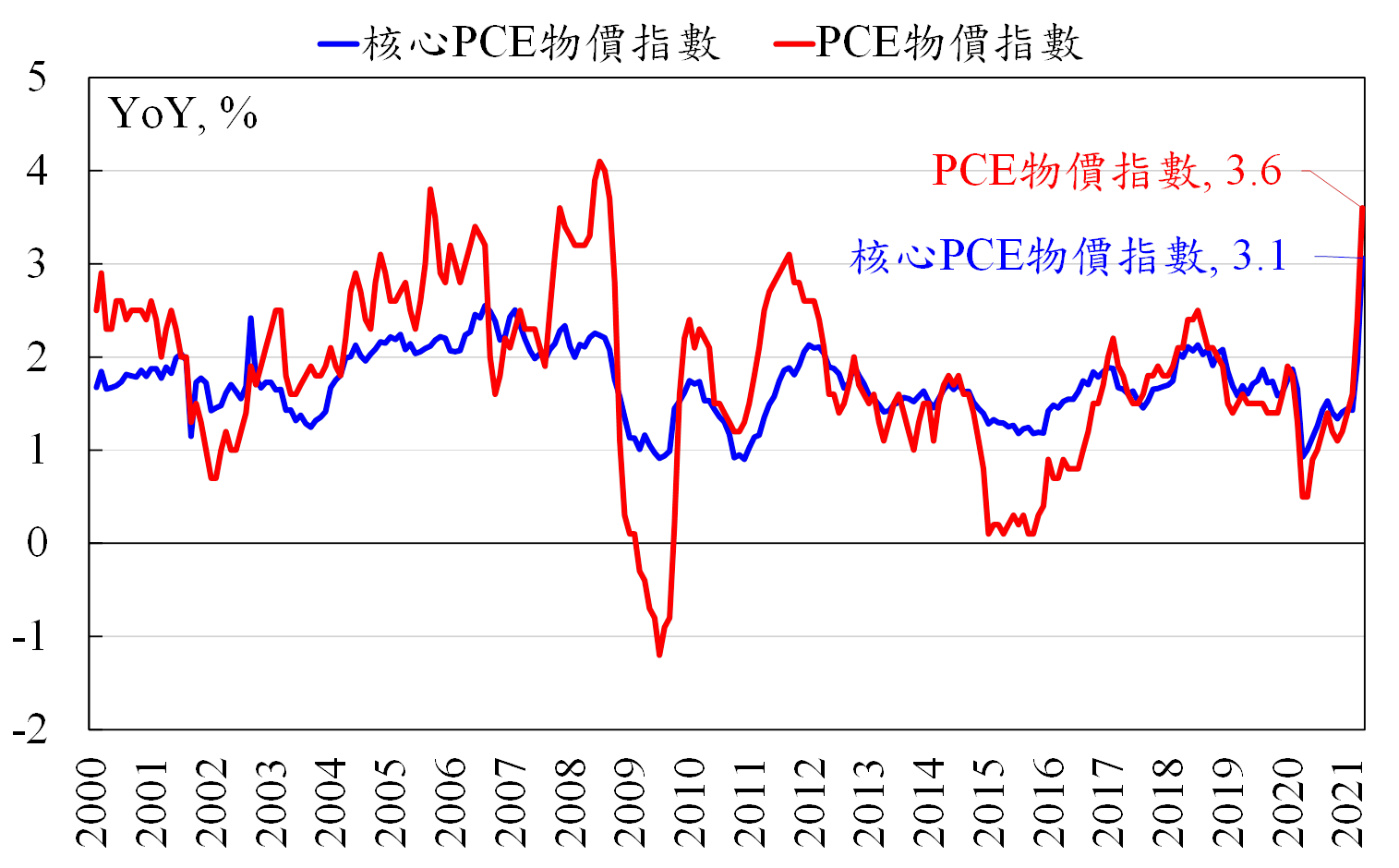

根據最新公布的PCE報告,PCE指數年增率高達3.6%,核心PCE指數年增率高達3.1%,創下近三十年來新高。這是相當驚人的事情,也讓市場對於通膨是否已經失控的擔憂再次加劇。

如果不是一個懂總體經濟的分析師,便會直覺上認為通膨已經失控,開始猜想聯準會要開始抽銀根,股市準備崩盤的想法就會出現。

但實際上並非如此,如果能仔細觀察,此次數據有三個部分年增率相當驚人:

第一,空運及海運。

第二,運動設備保養。

第三,飯店住宿。

這三個部分加在一起看,代表美國人開始可以搭乘飛機、船舶移動,準備外出運動,甚至可以入住飯店旅館,這些都是實質解封的重要證據。

全球解封對台灣的影響?

台灣是全球重要的出口國之一,出口排名全球第十五,占比2%。主要出口商品為電子零組件,占整體出口39.3%;其次是資通訊產品,占整體出口14.2%;第三大是基本金屬與其製品,占整體出口7.4%。

讀者可以發現出口商品仍然圍繞在電子產品,但不乏可以見到傳產的身影。如果有在持續追蹤我的群組及專欄,讀者必然可以發現我的分析都會有大量的數據來支撐我的論點,從前述的邏輯串接下來,何以今年的傳產股會如此火熱,完全可以說得通,因為全球景氣復甦,開啟新一波景氣循環週期,搭配台灣的出口結構,傳產能不迎來十年一遇的大行情嗎?

因此在全球進入實質解封,跨國旅遊及商務活動重新開啟,台灣做為重要的電子零組件生產國家一定不會缺席,一旦國際報復性消費出現,電子業中的晶圓代工、PCB產業、IC設計都有表現機會;傳產中的貨櫃航運三雄、鋼鐵業的中鋼(2002)及中鴻(2014)、紡織成衣業中的聚陽(1477)、儒鴻(1476)也可以吃到這塊全球大商機。

想知道更多財經資訊及產業分析,歡迎投資朋友加入我的群組,在Line上搜尋【@920lttev】以及Telegram上搜尋【money17168】,我都會提供最新的分析師觀點給大家。