巴菲特指標(The Buffett Indicator) 你聽過嗎?在過去一周,有不少新聞出現許多關於「 巴菲特指標 」警示的訊號,試圖告訴大眾現在美股市場嚴重被高估,我們該害怕嗎?在回答這個問題以前,我們不妨先來了解什麼是The Buffett Indicator,以及關於這個指標又是如何產生的,在下列的文章內容中我們將透過CMV的報告與你分享那些關於巴菲特指標的故事。

什麼是巴菲特指標? 可以做什麼?

在2001年,股神巴菲特曾說過一段話 (出處)

The chart shows the market value of all publicly traded securities as a percentage of the country’s business–that is, as a percentage of GNP. The ratio has certain limitations in telling you what you need to know. Still, it is probably the best single measure of where valuations stand at any given moment.

簡單說,巴菲特認為使用股票市值 / GDP 很可能是一個最好的估值方式,而此指標可以用來評斷市場的價值是否被投資人高估或是低估,講白話一點就是來判斷股市的行情是否過熱。

那市場的市值以及GDP又是該如何取得?

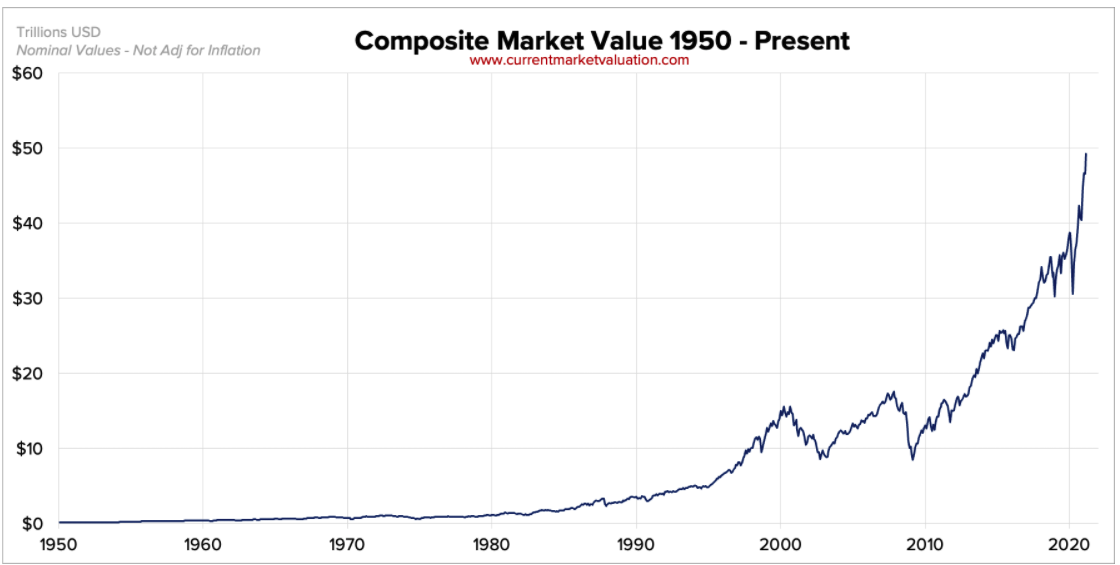

美國股票市場市值

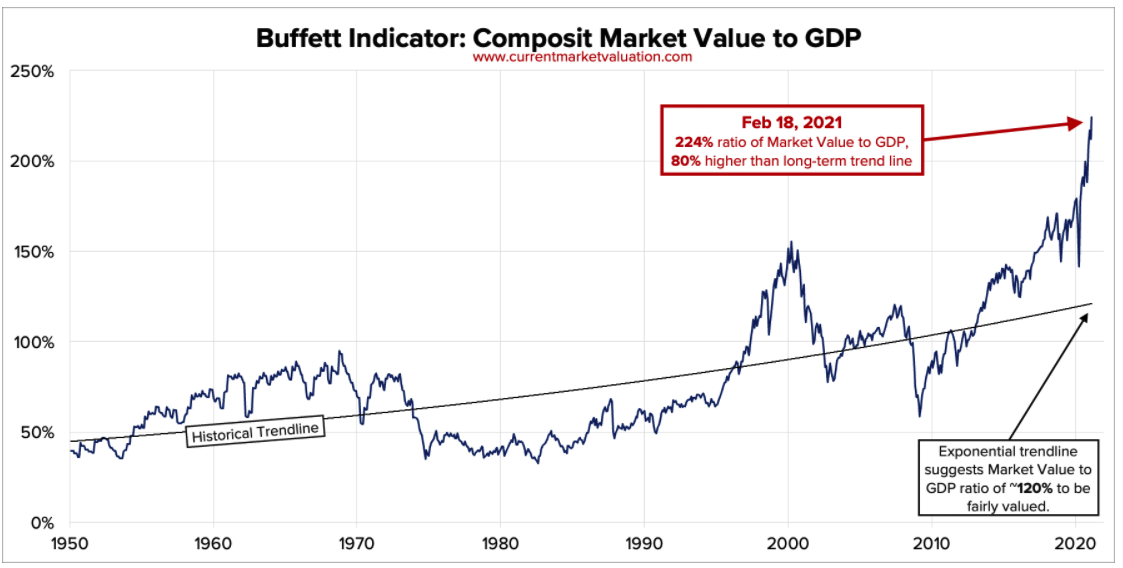

在CMV的報告中,市值所採用的是Wilshire 5000 index,在下圖,我們可以清楚的看到從1950年以來的市值變化,目前的美國股票市值大約是$49.2T。

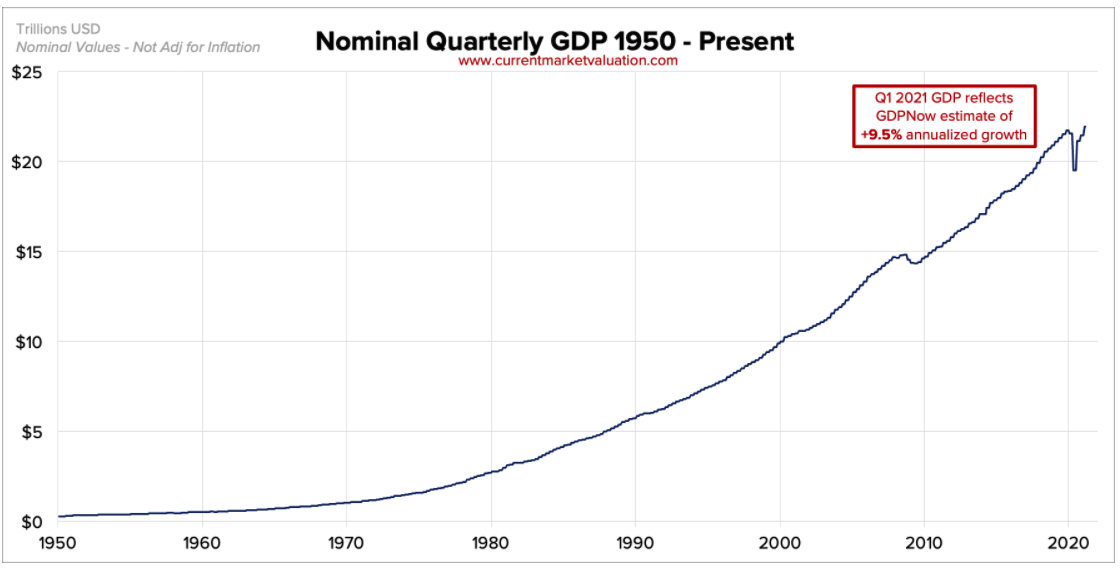

美國GDP

在GDP的部分,CMV所採用的是美國政府經濟分析局的數據製圖,但由於此資料會是過好幾個月才釋出,因此較近的資料是採用FED所提供的數據,目前的GDP大約是$21.9T。

現在的市場火熱程度如何?

從過去75年以來,現在指標算出來的數值超過200%,而且就是歷史高點附近!

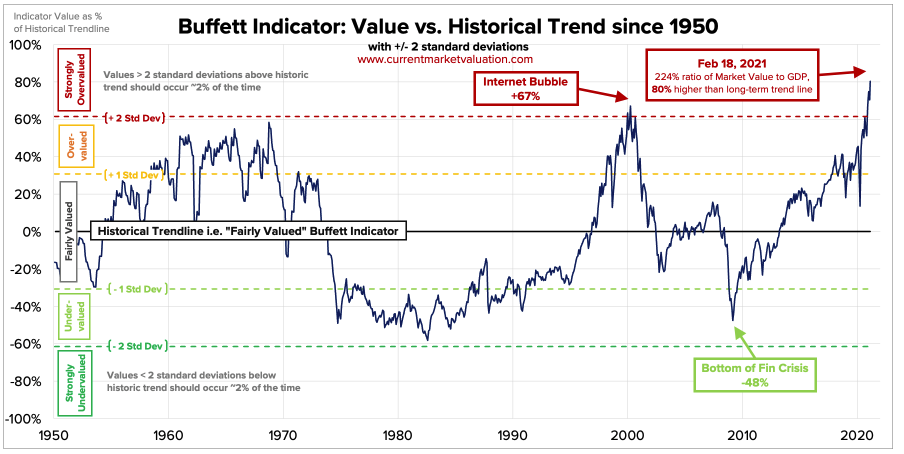

如果將此數據根據歷史趨勢線作標準差的調整,做成相對地比較,則圖示如下

現在所發生的情況則是在2個標準差以外的地方,就統計學的概念來說,出現的機率差不多是2%,可以說現在的美國股市非常的火熱,就巴菲特指標所表達的涵義而言,現在的美國市場是嚴重高估了。

巴菲特指標在過去能夠預測股災嗎?

以下的表格呈現過去幾次股災,巴菲特指標相對於趨勢的偏移數值做比較。。

| 日期 | 事件 | 巴菲特指標 | 偏移趨勢線的比例 |

|---|---|---|---|

| 1987年10月 | 黑色星期一 | 合理 | -13% |

| 2000年3月 | .com泡沫 | 嚴重高估 | +71% |

| 2007年12月 | 金融危機前 | 合理 | +18% |

| 2009年3月 | 金融危機底部 | 被低估 | -46% |

| 2020年2月 | 新冠肺炎 | 高估 | +49% |

| 2020年3月 | 新冠肺炎底部 | 合理 | +16% |

| 2021年2月 | N/A | 嚴重高估 | +80% |

在過去曾經出現嚴重高估的2000年.com泡沫,確實準確預測股災的來臨,不過在2007年的雷曼兄弟事件,當時候指標顯示的是合理價格,不過在2020年的新冠肺炎則是發生在高估的時候,整體說起來,好像準又好像不太準?就如同在靠指標做趨勢交易中所說的,沒有一種策略是有效的。

目前火熱的巴菲特指標代表著?

至於現在的指標顯示的數據則是嚴重高估的224%,偏移達到80%,我們該擔心市場因太火熱而面臨下跌嗎?

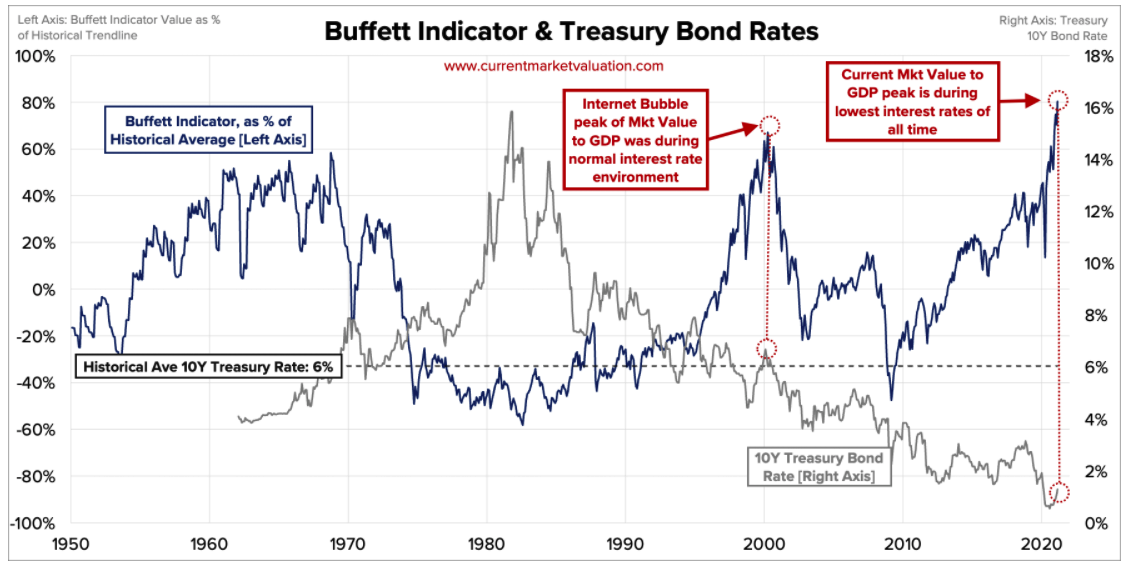

事實上,巴菲特指標受到許多人的批評與指教,最大的評論點在於,此指標太單純,單純到只用市場市值來做評估,但是整體的投資環境並非只受股市影響,還有許多其他的因素,例如債券、房地產,以及很重要的利率。

我們稍微回顧一下2000年的股災,現在的指標偏移的幅度跟當時候差不多遠,但是有個很顯現的東西不同,那就是利率。2000年的10年期公債利率為6.5%左右,但是現在是多少?可能只有1%附近。

在不同的利率環境下卻擁有差不多指標偏移數值,這代表什麼意思?

這表示在2000年的投資者,他們寧願捨棄無風險投資(公債)所帶來的6.5%回報,轉而投資於風險更大的股票;而今日的投資者,則是因為公債帶來的預期回報太低,只能轉往更高風險的資產買入,並非像2000年投資者般一股腦的往股票市場掏金。

因此,如果你從利率的角度去看巴菲特指標,你就會得到一些近期關於股票市場火熱的可能線索,至於現在的數值是否意味著未來即將崩盤?

我認為只有未來才知道了。

然而對於現在市場相對高點還能否買入?或許你可以參考過去的意想不到的數據來決定。

原文來自<小資YP投資理財筆記>