美國聯準會(Fed)6月會議維持政策利率與購債計劃不變,但上調2021年經濟與核心通膨預期,並將開始討論縮減購債計畫。不過,市場已消化此一訊息,通膨預期反降,美國10年期公債殖利率先升後降,仍在1.5%區間震盪。柏瑞投信表示,主要央行仍維持寬鬆,支撐特別股5月份再度上漲。根據過去經驗,無論縮減QE、單純升息期間,相對擁有較高殖利率的特別股表現亮眼,是未來貨幣政策正常化的配置優選。

根據柏瑞投信2021年5月「洞悉特別股」報告指出,美國10年期公債殖利率5月份走低,特別股殖利率也小幅下滑至4.2%。由於投資人情緒趨穩觀望,美債殖利率維持區間整理,特別股相對較佳的投資價值,在5月份持續吸引資金流入。

根據Bloomberg統計,過去美國縮減QE期間(2013/12/31-2014/10/31),特別股指數的報酬為14.19%。而美國單純升息期間(2015/12/31-2017/9/30),特別股指數的報酬為12.66%;加上特別股的違約率為1.7%,遠低於高收益債的4.4%。

柏瑞特別股息收益基金經理人馬治雲表示,歐美疫苗施打有序,經濟數據持續改善,不過供應鏈瓶頸未解、美國基建法案談判破裂、加上Fed可能縮減QE規模的消息已提前大致反應,故預期市場短期震盪後,未來美債殖利率循歷史軌跡築穩的機率較高,短期大幅彈升而衝擊特別股的可能性較低。

由於特別股因在公開市場流通和交易的股票,但又有如同債券的固定配息和本金到期贖回,被歸類為固定收益的投資;加上以目前特別股市場的平均配息水準為5.57%,不但與高收益債僅差1.1個百分點,更遠超過投資等級債的3.41%,且年年都領得到配息,適合作為被動收入的來源。

主要是由於特別股的固定股息率高,且有提高資本適足率等目的,通常是獲利不錯、現金流穩定的公司,才有能力發行特別股。柏瑞特別股息收益基金經理人馬治雲指出,美國長天期公債殖利率料將呈現緩升格局,企業信用狀況受惠於經濟好轉而可望持續改善,特別股因為擁有平均投資等級的信用評級,且收益水準接近高收益債,適合當前貨幣寬鬆的環境。

而其在基金投組配置上,偏好現金流量能見度較高的公用事業、通訊服務業,並聚焦有望受惠於長短天期利差擴大的銀行業、保險業。整體聚焦在基本面穩健、高票息等投資價值較優標的。截至今年5月底,保留約10%現金部位,可伺機逢回買進利率風險較低的標的。

目前也未投資與普通股連動程度較高的可轉換特別股,避免承受額外風險,不須留意特別股市場仍有波動風險,例如特別股會受到利率的上揚而價格受到影響,且特別股都會進行發行公司信用評等調整,相對會影響特別股的股價波動,通常信評調高,則股價上漲,根據Bloomberg統計,市場上所有特別股,總計5月份有9檔特別股信評被調升、2檔被調降,升降評的比值明顯上升,整體特別股市場的信用風險程度較低;還有特別股實際成交量相對普通股少,因此若買賣交易量大於市場平均成交量,可能會產生當日價格的波動或無法成交,5月份特別股市場因持續寬鬆政策提供企業有利籌資環境,讓淨供給略有增加,特別股指數總成分檔數則維持逾200檔,沒有改變。

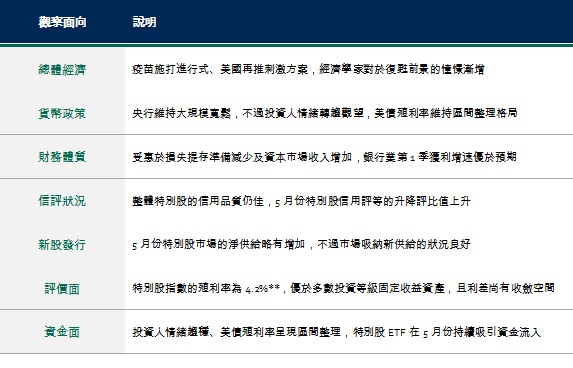

表一、2021年5月「洞悉特別股」報告觀察面向說明