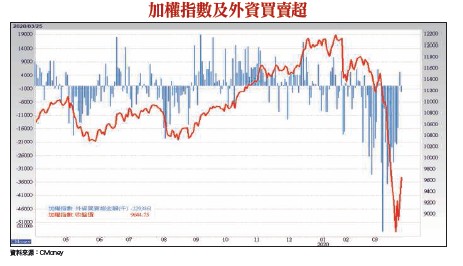

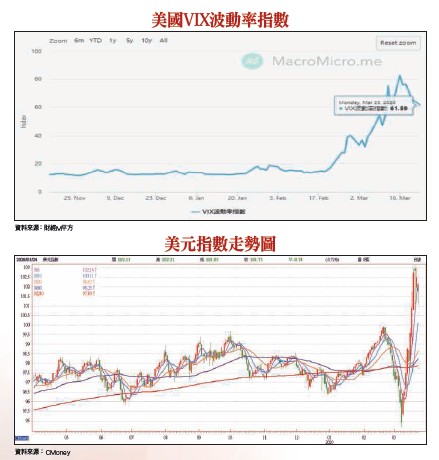

截至三月二十四日止的過去一周,全球主要股市雖仍動盪不已,但仔細觀察後,卻出現一絲絲不一樣的地方。首先,現階段新冠病毒重災區在歐洲,德國法蘭克福指數、法國巴黎指數於波段跌幅達四成之後,已五個交易日未再破低;英國富時100指數也同樣五個交易日未創低;亞洲的日經指數三月二十四日的一根長紅直接吞噬前五根日K線並收復十日線;韓國首爾指數三月二十四日大漲八.六%,已三日不破低;台灣加權指數與香港恆生指數亦三日不破低。這樣的現象顯示短線慣性開始改變,在交易結構的內涵可以解釋為,急於求現的、想賣的、沒信心的大致上都出場了,因此,賣壓減輕了。觀察美股VIX波動率指數,也由日前的歷史高位八二.六九降至三月二十三日的六一.五九,顯示美股也有機會進入築底階段。對台股而言,還有很重要的一個訊號,就是三月二十四日當天外資買超五十二億新台幣,終結連續十二天的賣超慣性。再者,近期因國際上美元流動性吃緊,外資法人直接將台股當成提款機,權值股台積電遭逢ETF、退休基金、對沖基金、主權基金等來自四面八方的求現賣壓,累計今年以來外資賣超台積電近七十萬張,提款約二千一百億元,使台積電蒙受龐大的股價壓力;如果外資慣性改變,反賣為買,台股加權指數當有機會展開反彈波,投資人宜好好把握。 美元指數轉弱 有利股市反彈觀察本次金融市場之崩跌,有全球疫情擴散的恐慌背景,引爆點為國際原油價格崩跌,挑起高收益債違約疑慮,股市暴跌,對沖基金、ETF的投資人開始贖回,然後各基金去槓桿以換取現金,可惜恐慌時期的市場流動性不足,且股票市場開始崩跌時,理論上美國公債殖利率應該下降,卻反而上升,表示市場參與者不計一切拋售任何能變現的資產,不但使債市的信用利差飆高,且傳導至不動產抵押貸款證券的交易市場,威脅到住房抵押貸款的供給,於是全市場出現美元慌的流動性問題,外資只好在全球各股市賣股求現。這也是FED 針對債市不斷挹注資金,先求資金不斷鏈,力保金融體系能正常運作。目前投資人若要了解美元流動性是否緩解,可直接觀察美元指數之強度。由於全球受新冠肺炎疫情持續延燒,企業與銀行正爭相囤積美元以支付債務與維持營運,而銀行擔心企業可能出現債務違約或是想要增加借貸,也迫使銀行跟進囤積美元行列;日前美元指數最高急升達一○二.九九二。為了紓解各國的美元荒,美國聯準會宣布,自三月二十三日至四月底,將與歐元區、日本、加拿大、英國和瑞士等央行改為每日進行七天期換匯操作,而不是原先的每周進行。

美元指數轉弱 有利股市反彈觀察本次金融市場之崩跌,有全球疫情擴散的恐慌背景,引爆點為國際原油價格崩跌,挑起高收益債違約疑慮,股市暴跌,對沖基金、ETF的投資人開始贖回,然後各基金去槓桿以換取現金,可惜恐慌時期的市場流動性不足,且股票市場開始崩跌時,理論上美國公債殖利率應該下降,卻反而上升,表示市場參與者不計一切拋售任何能變現的資產,不但使債市的信用利差飆高,且傳導至不動產抵押貸款證券的交易市場,威脅到住房抵押貸款的供給,於是全市場出現美元慌的流動性問題,外資只好在全球各股市賣股求現。這也是FED 針對債市不斷挹注資金,先求資金不斷鏈,力保金融體系能正常運作。目前投資人若要了解美元流動性是否緩解,可直接觀察美元指數之強度。由於全球受新冠肺炎疫情持續延燒,企業與銀行正爭相囤積美元以支付債務與維持營運,而銀行擔心企業可能出現債務違約或是想要增加借貸,也迫使銀行跟進囤積美元行列;日前美元指數最高急升達一○二.九九二。為了紓解各國的美元荒,美國聯準會宣布,自三月二十三日至四月底,將與歐元區、日本、加拿大、英國和瑞士等央行改為每日進行七天期換匯操作,而不是原先的每周進行。 全球救市力道持續加碼 美元指數轉弱有利台股反彈美國聯準會(Fed)也推出新救市計畫,將貨幣市場共同基金納入援助範圍。最新工具名為「貨幣市場共同基金流動性機制」(Money Market Mutual Fund Liquidity Facility),將向金融機構提供最長一年的貸款,最新緊急信貸方案,目的在保持三.八兆美元的貨幣市場共同基金運作無礙。如果美元流動性危機緩解,美元指數必當滑落,外資也將重返新興市場,因此,美元指數轉弱將有利於台股後續之反彈波,這是重要的觀察點。由於美國COVID-19疫情大爆發,截至三月二十三日,美國已突破四萬人確診,為全球第三位,已有五三三人死亡。自美國加州與紐約州宣布封閉措施後,伊利諾州、康乃狄克州、內華達州、賓州先後下達命令或頒布建議,要求民眾非必要最好避免出門以降低感染機率,等於全美三.二八億人口中有三分之一被要求待在家中,遵守居家防疫的規定。川普日前已簽署一千億美元的緊急援助方案,為需要的人提供免費病毒採檢、帶薪病假、帶薪家庭照顧假,並為美國民眾的失業保險提供資金挹注。另外,美國府會正在協商更大規模的經濟振興方案,這項方案將包含對美國民眾發放現金,給予企業貸款擔保、中小企業的資助等。白宮經濟顧問庫德洛表示,支出法案預計將達到一.三兆至一.四兆美元,加上額外貸款協助,預計將接近二兆美元,接近GDP的一○%,規模已遠高於二○○八年金融危機的七千億美元紓困方案,參議院共和黨領袖麥康奈爾(Mitch McConnell)正在爭取於一週內進行表決。

全球救市力道持續加碼 美元指數轉弱有利台股反彈美國聯準會(Fed)也推出新救市計畫,將貨幣市場共同基金納入援助範圍。最新工具名為「貨幣市場共同基金流動性機制」(Money Market Mutual Fund Liquidity Facility),將向金融機構提供最長一年的貸款,最新緊急信貸方案,目的在保持三.八兆美元的貨幣市場共同基金運作無礙。如果美元流動性危機緩解,美元指數必當滑落,外資也將重返新興市場,因此,美元指數轉弱將有利於台股後續之反彈波,這是重要的觀察點。由於美國COVID-19疫情大爆發,截至三月二十三日,美國已突破四萬人確診,為全球第三位,已有五三三人死亡。自美國加州與紐約州宣布封閉措施後,伊利諾州、康乃狄克州、內華達州、賓州先後下達命令或頒布建議,要求民眾非必要最好避免出門以降低感染機率,等於全美三.二八億人口中有三分之一被要求待在家中,遵守居家防疫的規定。川普日前已簽署一千億美元的緊急援助方案,為需要的人提供免費病毒採檢、帶薪病假、帶薪家庭照顧假,並為美國民眾的失業保險提供資金挹注。另外,美國府會正在協商更大規模的經濟振興方案,這項方案將包含對美國民眾發放現金,給予企業貸款擔保、中小企業的資助等。白宮經濟顧問庫德洛表示,支出法案預計將達到一.三兆至一.四兆美元,加上額外貸款協助,預計將接近二兆美元,接近GDP的一○%,規模已遠高於二○○八年金融危機的七千億美元紓困方案,參議院共和黨領袖麥康奈爾(Mitch McConnell)正在爭取於一週內進行表決。 歐洲央行方面,宣布推出規模七千五百億歐元的額外暫時性緊急購債計畫(PEPP),預計實施至二○二○年底,以應對COVID-19的爆發和擴散對歐元區帶來嚴重的經濟風險;其占了歐元區國內生產毛額(GDP)的六%,也使歐銀今年預定的購債額累積到一.一兆歐元。PEPP可以購買非投資級別的債券,例如希臘公債,也可納入收購,各國公債的購買比例也可靈活配置,不需受到出資比例(capital key)的限制,購買債券的範圍,除了企業債之外,也擴及非金融商業票據。同時,ECB也放寬抵押品的標準,以利會員國與企業借貸,期待寬鬆效應可以更深入至實體經濟。英國央行也宣布擴大寬鬆貨幣政策,將基準利率從○.二五%調降至○.一%,購債規模加碼二千億英鎊至六四五○億英鎊。以目前FED 端出幾乎無上限之QE以緩解流動性,加上財政政策刺激之下,市場終將錢滿為患;對比零利率的環境,股市殖利率未來仍佔十分大的優勢。股價大幅修正 利空免疫增強將焦點拉回台灣,外銷訂單數據方面,累計前兩月台灣外銷接單年減七.八%,除了電子產品受惠5G通訊新興應用,加上春節後缺料疑慮而有轉單、急單等效益,接單仍較二○一九年同期成長七.七%之外,其他如資通訊、基本金屬、機械、塑橡膠、化學品等接單額均低於二○一九年前兩月。今年前兩月整體接單疲弱,主要反映大陸COVID-19疫情衝擊需求,導致客戶下單保守,雖然中國疫情逐漸和緩,有利廠商生產活動、需求漸回穩,但美歐等國疫情突然升高,影響全球經濟活動與就業,加上原油等原物料價格疲弱,預期將持續衝擊台灣三月接單。

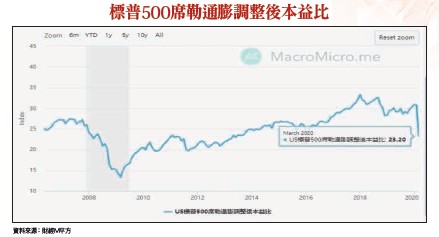

歐洲央行方面,宣布推出規模七千五百億歐元的額外暫時性緊急購債計畫(PEPP),預計實施至二○二○年底,以應對COVID-19的爆發和擴散對歐元區帶來嚴重的經濟風險;其占了歐元區國內生產毛額(GDP)的六%,也使歐銀今年預定的購債額累積到一.一兆歐元。PEPP可以購買非投資級別的債券,例如希臘公債,也可納入收購,各國公債的購買比例也可靈活配置,不需受到出資比例(capital key)的限制,購買債券的範圍,除了企業債之外,也擴及非金融商業票據。同時,ECB也放寬抵押品的標準,以利會員國與企業借貸,期待寬鬆效應可以更深入至實體經濟。英國央行也宣布擴大寬鬆貨幣政策,將基準利率從○.二五%調降至○.一%,購債規模加碼二千億英鎊至六四五○億英鎊。以目前FED 端出幾乎無上限之QE以緩解流動性,加上財政政策刺激之下,市場終將錢滿為患;對比零利率的環境,股市殖利率未來仍佔十分大的優勢。股價大幅修正 利空免疫增強將焦點拉回台灣,外銷訂單數據方面,累計前兩月台灣外銷接單年減七.八%,除了電子產品受惠5G通訊新興應用,加上春節後缺料疑慮而有轉單、急單等效益,接單仍較二○一九年同期成長七.七%之外,其他如資通訊、基本金屬、機械、塑橡膠、化學品等接單額均低於二○一九年前兩月。今年前兩月整體接單疲弱,主要反映大陸COVID-19疫情衝擊需求,導致客戶下單保守,雖然中國疫情逐漸和緩,有利廠商生產活動、需求漸回穩,但美歐等國疫情突然升高,影響全球經濟活動與就業,加上原油等原物料價格疲弱,預期將持續衝擊台灣三月接單。 不過,也有不受影響的行業,例如雲端數據中心、遠距教育、遠距辦公、防疫物資等特定領域接單可望受惠全球疫情擴大,接單反向增加。展望第二季接單,除了視全球疫情發展情況,還需觀察全球政府財政支出擴張對需求與就業的穩定效果而定。因此,第一季至第二季的上市櫃公司財報仍有下修疑慮。不過,股價也已先行反映此利空而大幅修正,投資人倒不必過度杞人憂天,未來財報利空很有可能轉為利空出盡之效應。選股策略方面,可留意雲端數據中心、遠距教育、遠距辦公、大陸5G建設等相關聯族群,再觀察台股大盤重挫時,相對抗跌之個股,做交叉比對,則可建立下波反彈主流股之口袋名單。產地分散不怕疫情或貿易戰 眾達-KY今年EPS估四.八元例如眾達-KY(4977),由於全球5G基礎建設加速布建,在初期的基礎建設達到一定程度後,隨之而來的將是更多元的網路應用服務興起,屆時100G/200G/400G甚至600G等高速光通訊模組需求也將進入另一個爆發階段,而此區塊的供應鏈因技術障礙而由美系光通訊大廠所主導,眾達-KY則因與全球龍頭業者具有長期穩固合作關係,將可在此商機中取得優於競爭對手的成長動能。眾達-KY於馬來西亞的新廠最快將於第二季進入量產階段,加上先前於新竹建立之竹北廠,眾達-KY已將過去高度依賴蘇州廠的生產配置,順利轉為兩岸、東南亞三個生產基地的布局型態,而這樣的生產鏈布局策略將使得眾達-KY可因應任何類似於疫情衝擊、中美貿易等重大事件帶來的產業環境變化,法人預估二○二○年稅後EPS為四.八元。

不過,也有不受影響的行業,例如雲端數據中心、遠距教育、遠距辦公、防疫物資等特定領域接單可望受惠全球疫情擴大,接單反向增加。展望第二季接單,除了視全球疫情發展情況,還需觀察全球政府財政支出擴張對需求與就業的穩定效果而定。因此,第一季至第二季的上市櫃公司財報仍有下修疑慮。不過,股價也已先行反映此利空而大幅修正,投資人倒不必過度杞人憂天,未來財報利空很有可能轉為利空出盡之效應。選股策略方面,可留意雲端數據中心、遠距教育、遠距辦公、大陸5G建設等相關聯族群,再觀察台股大盤重挫時,相對抗跌之個股,做交叉比對,則可建立下波反彈主流股之口袋名單。產地分散不怕疫情或貿易戰 眾達-KY今年EPS估四.八元例如眾達-KY(4977),由於全球5G基礎建設加速布建,在初期的基礎建設達到一定程度後,隨之而來的將是更多元的網路應用服務興起,屆時100G/200G/400G甚至600G等高速光通訊模組需求也將進入另一個爆發階段,而此區塊的供應鏈因技術障礙而由美系光通訊大廠所主導,眾達-KY則因與全球龍頭業者具有長期穩固合作關係,將可在此商機中取得優於競爭對手的成長動能。眾達-KY於馬來西亞的新廠最快將於第二季進入量產階段,加上先前於新竹建立之竹北廠,眾達-KY已將過去高度依賴蘇州廠的生產配置,順利轉為兩岸、東南亞三個生產基地的布局型態,而這樣的生產鏈布局策略將使得眾達-KY可因應任何類似於疫情衝擊、中美貿易等重大事件帶來的產業環境變化,法人預估二○二○年稅後EPS為四.八元。