金融股用了兩年由升息與股債雙跌低點再起,重返降息後,會是下一個起飛點?另外,金融股業務也各有不同,以銀行業務與壽險業務來分別,誰才是表現最佳?

今年以來,金融股已上漲約兩成,又遇上降息循環啟動,即將開啟金融股下一個起飛期?雖然金融股目前表現較樂觀,但資深分析師陳威良在Youtube 理財節目《財富狂犇》提到,目前金融股可能已經反映了大部分的利多消息,雖然基本面條件沒有轉弱現象,已持有者雖然不必過於擔憂,但對於才剛打算佈局的投資人,則可再觀望一段時間。

首先根據過去10年的漲跌規律,金融股不會連續兩年下跌,因此在下跌年份,往往可在年底提前佈局。但金融股有過連漲兩年的紀錄,但未曾連漲三年過,若 2023 和 2024 年已連續上漲,則 2025 年需謹慎觀察。

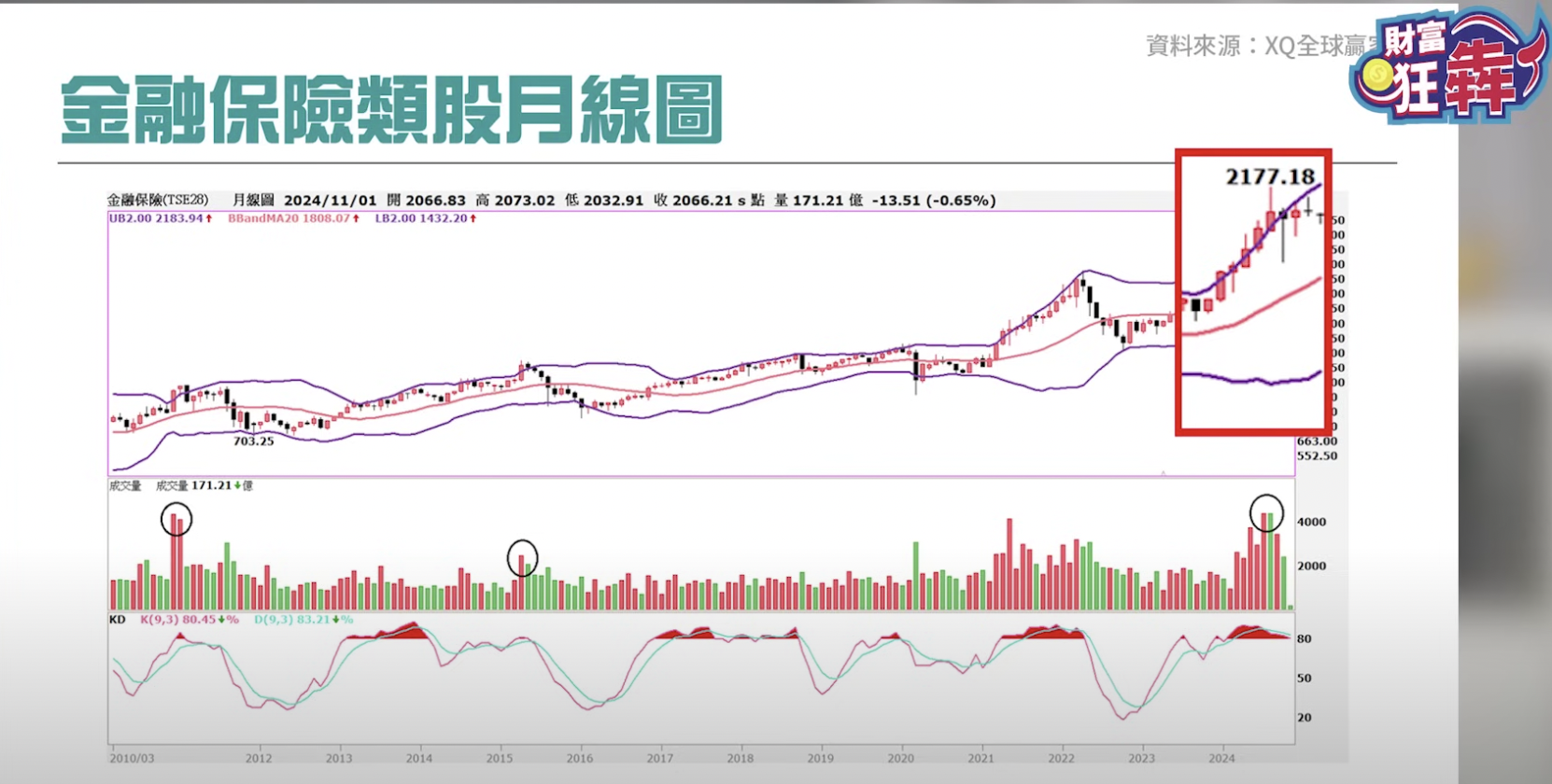

再以技術面觀察, 陳威良分析,月K線的布林通道顯示單月的爆量現象,需警戒是否為主力出貨的信號。同樣是布林軌道上緣爆量,但 2021 年時還能創高續漲,形成高檔鈍化的強勢型態,才是換手。但但今年的狀況是爆量後創 2177 點新高, 再來連四個月整理未能突破前高。雖然現在表現還算正向,但股價可能已經做了大部分的反應。

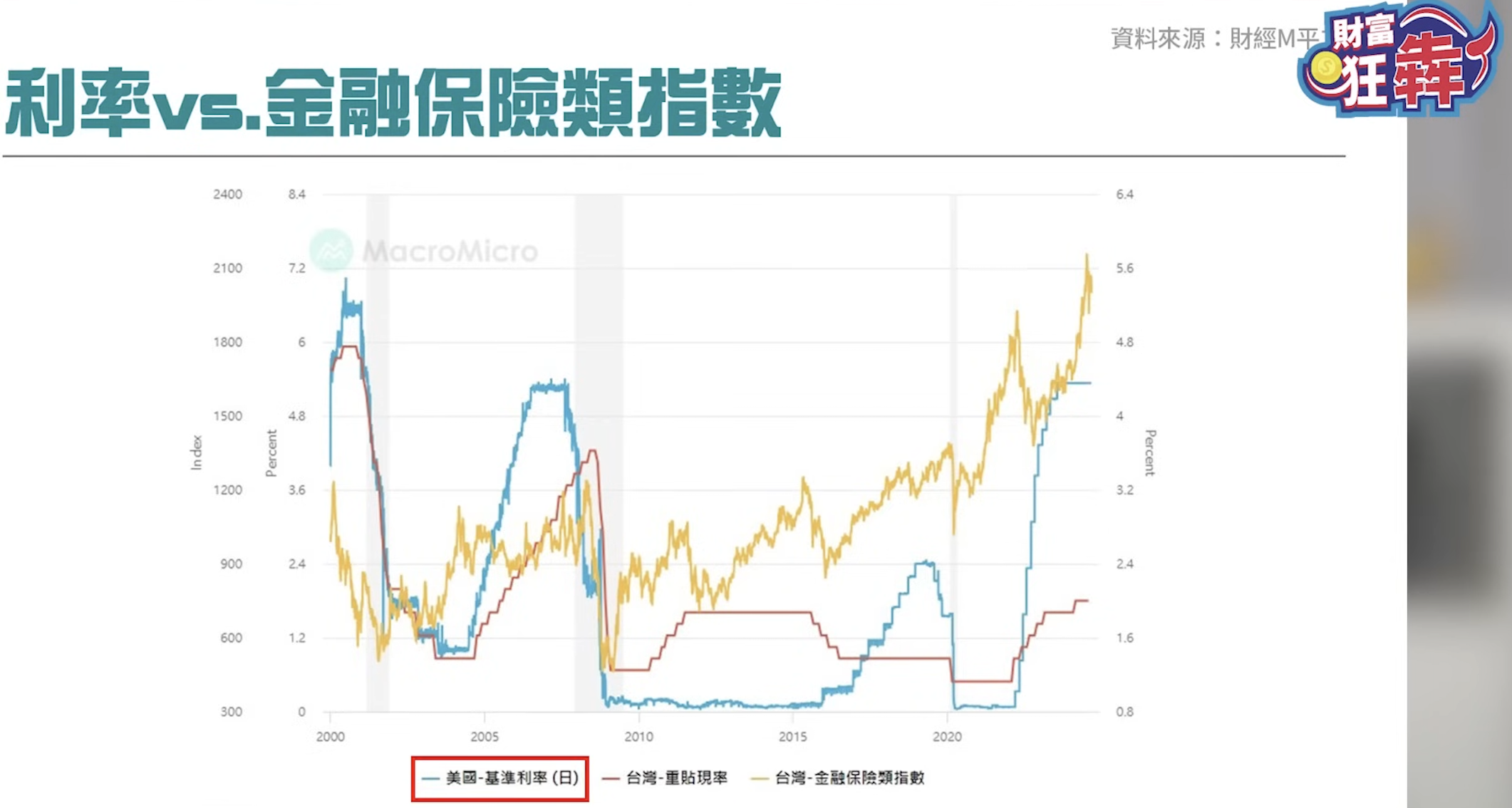

最後,從降息循環的角度來看,聯準會的基準利率和台灣央行的重貼現率方向大致一致,但台灣通常會稍微落後於美國。降息初期,金融指數可能面臨下行壓力,特別是銀行的存貸利差會縮小,對營運有所影響。不過,降息也會激勵借貸需求,從而推動基本面改善,這樣的週期往往使金融股走向「先跌後漲」。

那麼多檔金融股,為何各有支持者?

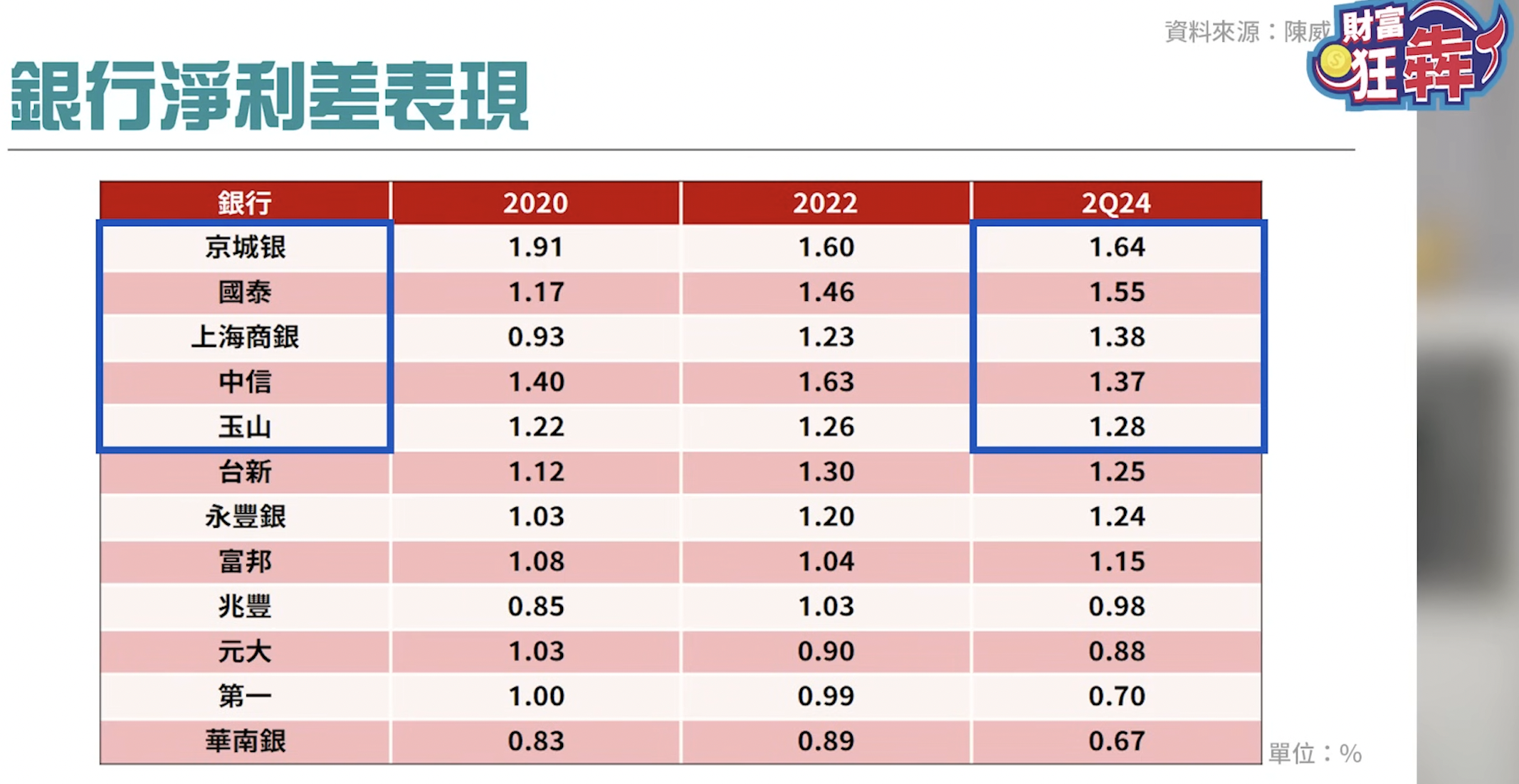

針對不同金融股的表現,陳威良建議先分別各金控業務著重銀行端或壽險端,再來比較績效。以銀行為主的金融股,淨利差表現尤為關鍵。在2022年升息結束後,淨利差應理論上優於2020年降息初期,表現較好的包括國泰金、上海商銀和玉山銀行。其中,雖然國泰金壽險業務占比較高,銀行端的表現依然強勢。

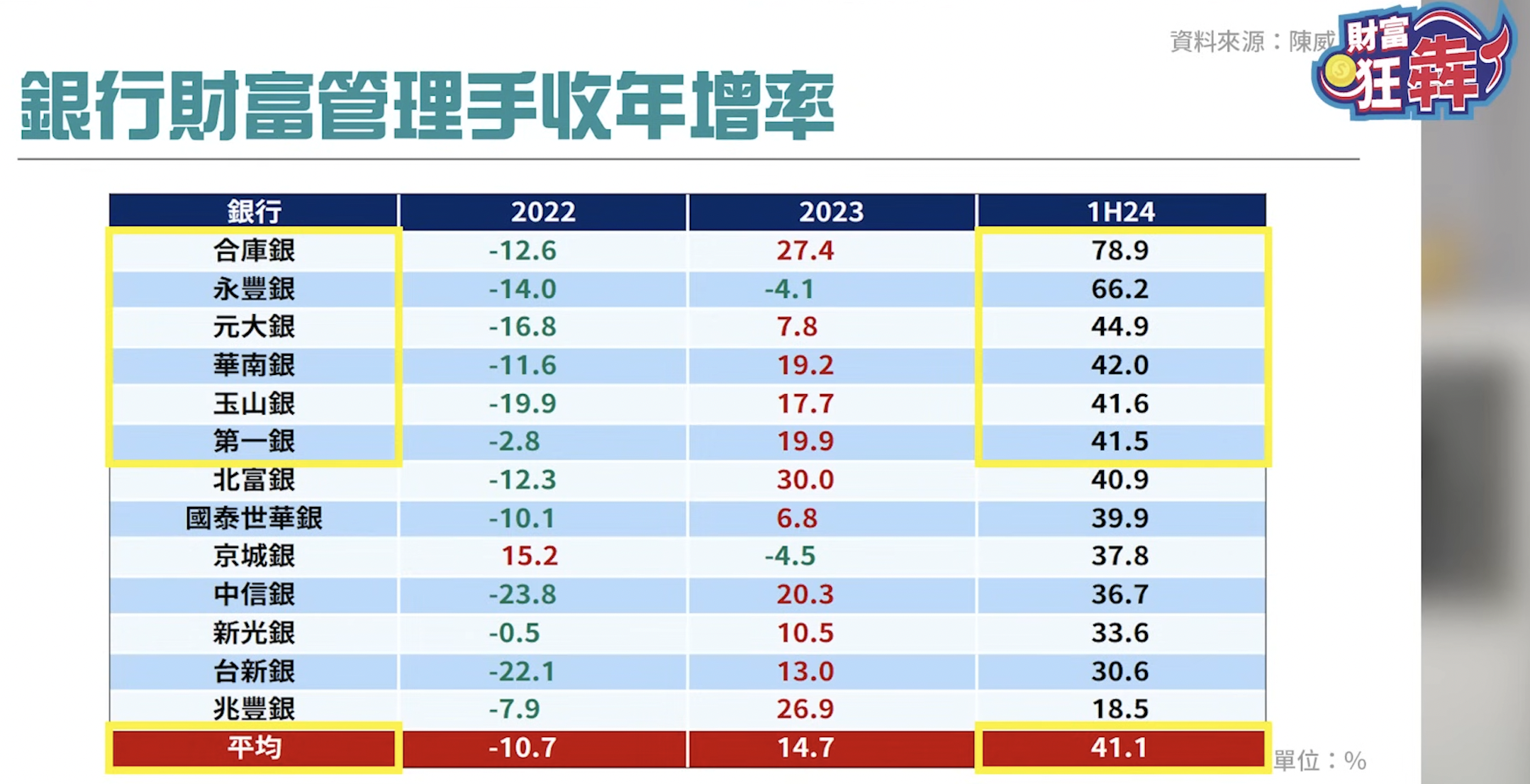

再以銀行的另一重要收入來源,財富管理服務來看。整體平均年成長率為 41.1%,表現在平均以上的金融公司包括合庫、永豐、元大、華南、玉山和第一銀行。綜合銀行業務兩大收入淨利差與財富管理,玉山銀都在前段班。

至於以壽險為主的金融股,投資績效尤為關鍵。陳威良以綜合經常性收益(如債息、股息、租金)及資本利得(價差)來看,富邦人壽的上半年投報率高達5.43%,成績最為亮眼。而國泰人壽擁有龐大的股債資產,特別是債券部位,當債市回升時,其爆發力尤為顯著。若以年成長率(YoY)比較,國泰人壽達到6.33%,反彈力道潛力更強。

陳威良提醒,選擇金融股作為存股標的,不應僅憑主觀感覺,還需從經營績效比較,以找到符合需求的理想標的。除了玉山金的銀行業務表現亮眼,國泰金則還未完全反映其股淨比價值。凱基金控在銀行、投信和壽險業務間均衡發展,尚有潛力;證券龍頭元大金,受益於集團內部的交叉行銷,市場價值和獲利能力相輔相成,股價表現也值得期待。另外目前市場上有不少泛金融股在殖利率、含息報酬率和連續配息年限等方面表現優異,或處於相對低點位置,也是投資人可參考的潛力標的。