─景氣衰退跡象明顯,但沒「崩盤」疑慮,也無「硬著陸」危機

─現階段仍應依專案金檢之缺失樣態嚴控房貸

─建議將貸款額度適度提高至4~5成,一則減緩購屋者房貸壓力,再則兼顧業者免於倒閉危機

一、房市不會有「崩盤」疑慮

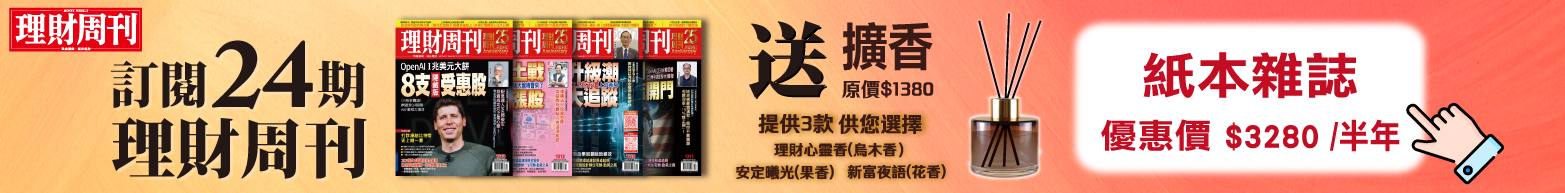

其次,如再就最近五年南科周邊中古屋房價不斷攀升之趨勢加以檢視,新市、安定和善化等三大行政區飆漲幅度居然高達67%,其中又以新市區從每坪16.7萬元一路飆漲到30萬元,漲幅高達79.6%,至於安定區與善化區漲幅則分別為78.8%、66.7%(詳請參閱表二)。此外,如再就「2024年七大都會區各季預售屋交易量」(詳請參閱表三)加以觀察,七都預售屋交易量降幅高達53.90%~77.60%。

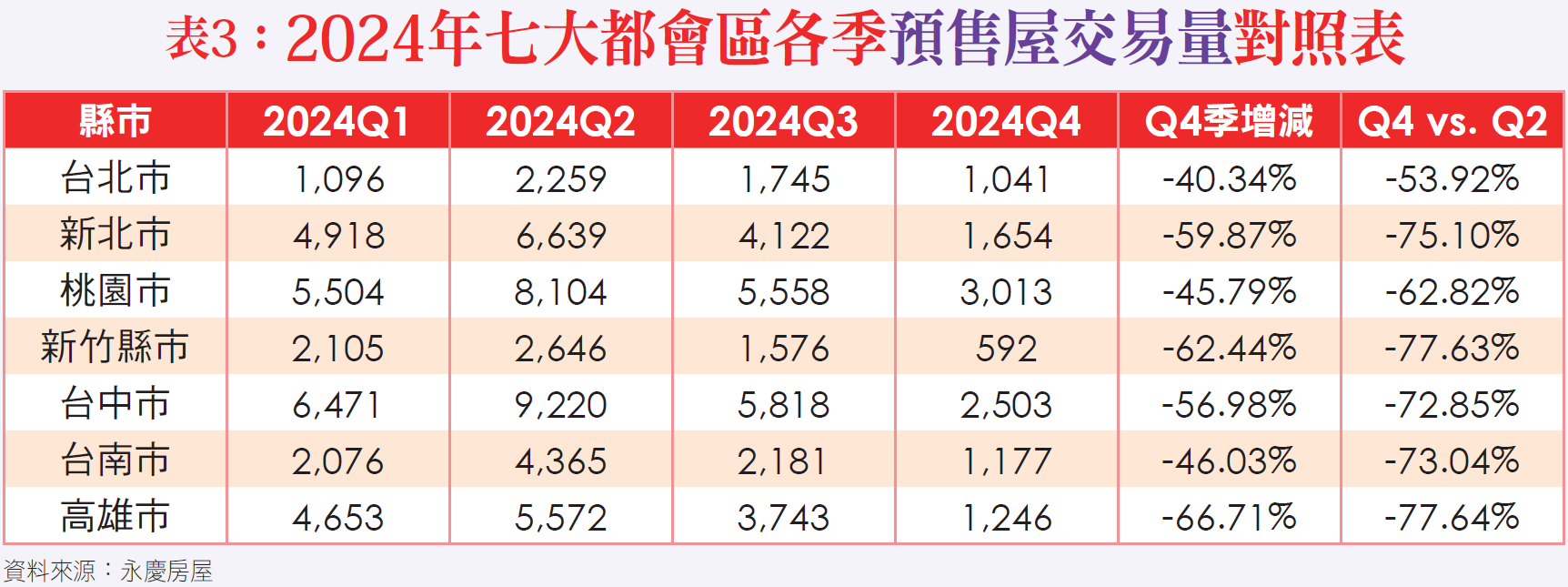

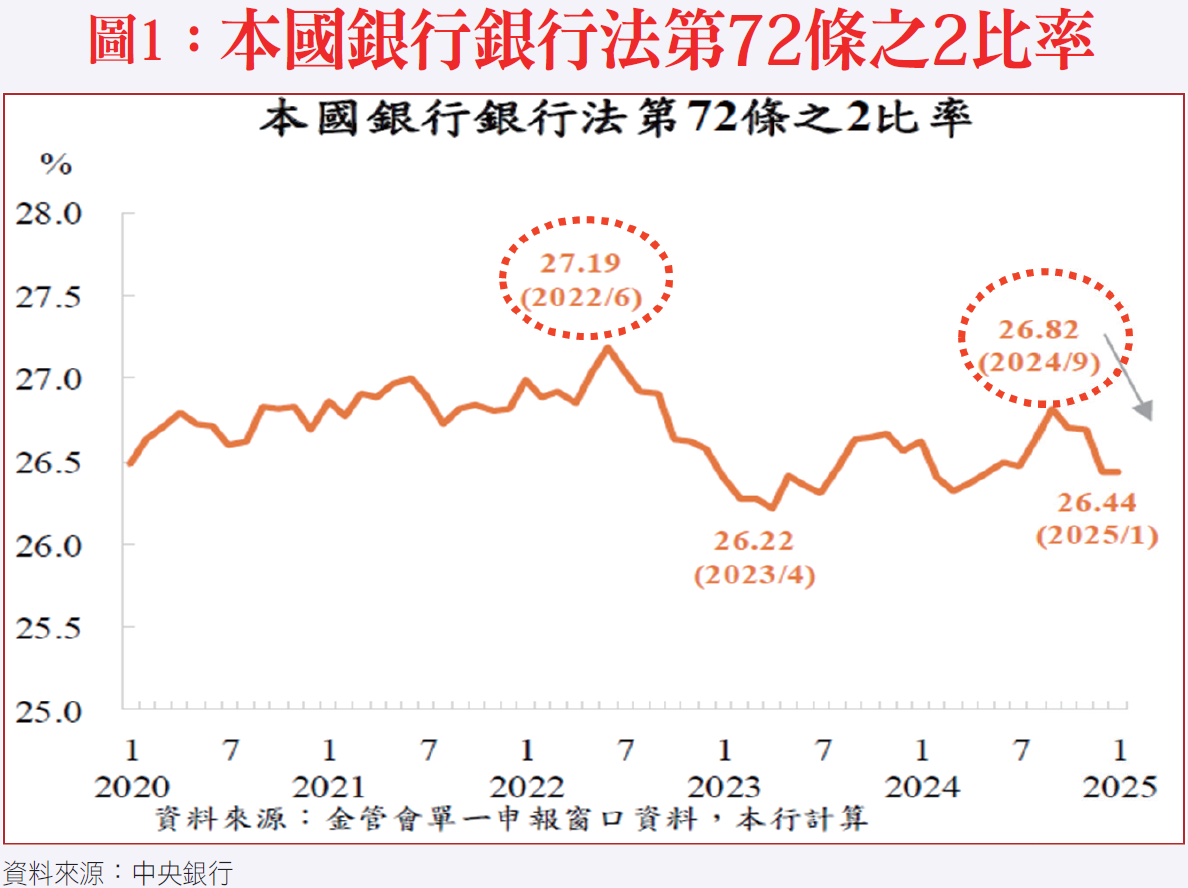

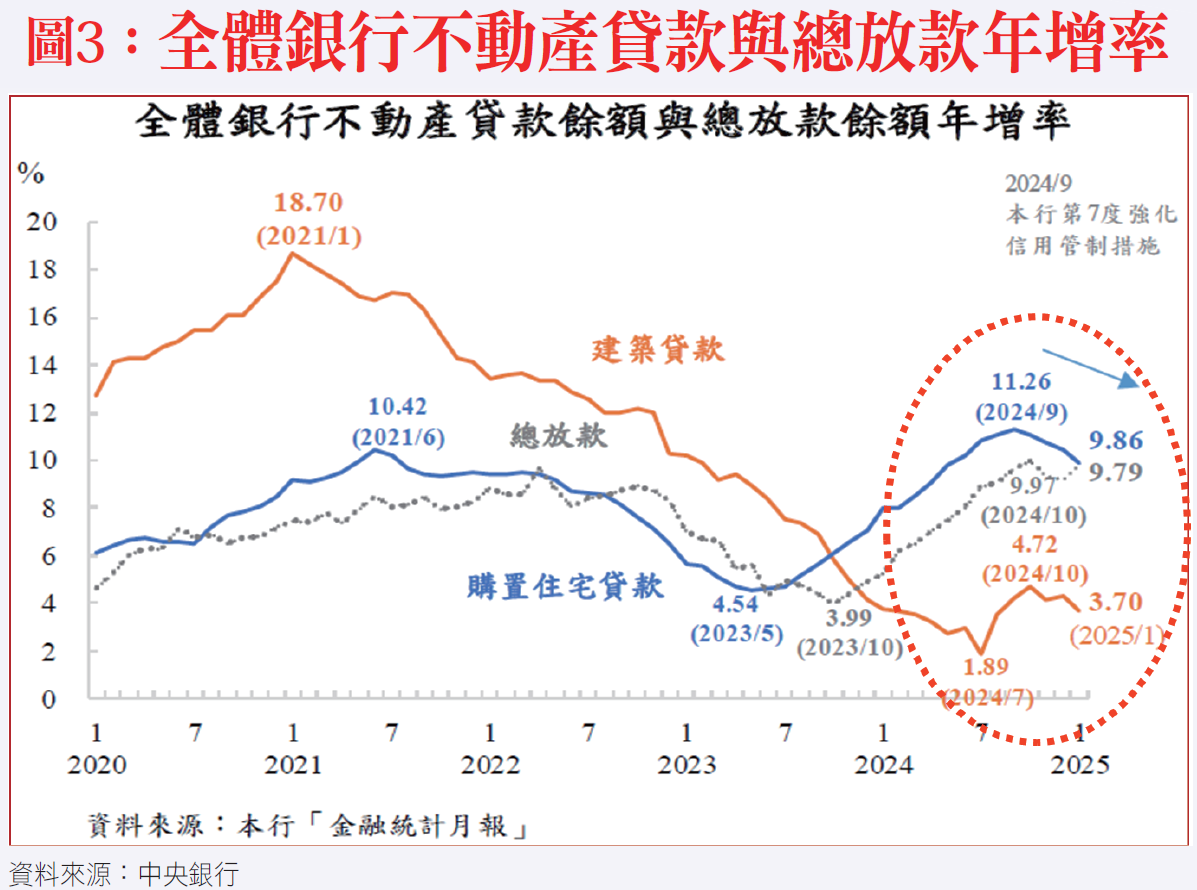

由以上這三項資訊加以對照,顯然市場景氣動向仍有待觀察,而這也正是央行在3月20日理監事會議之後,沒有再祭出第八波選擇性信用管制之主要原因,惟央行一再表示金檢仍將持續,並且仍會持續監控銀行自主管控效果,因此,業界對於央行未來是否會再祭出第八波選擇性信用管制,都不敢掉以輕心,畢竟現階段整體房市已進入交屋高峰期,任何進一步的管制措施都會導致交屋不易或交易糾紛增加而徒增建商經營風險,其中尤以銀行嚴審房貸這一議題最為關鍵,主要原因在於一旦購屋者房貸出問題,連帶建商償還土建融也會有問題,影響所及,央行一再期盼的「軟著陸」也可能落空,而這也正是各界都不樂見的一大問題。

二、第八波選擇性信用管制之必要性?

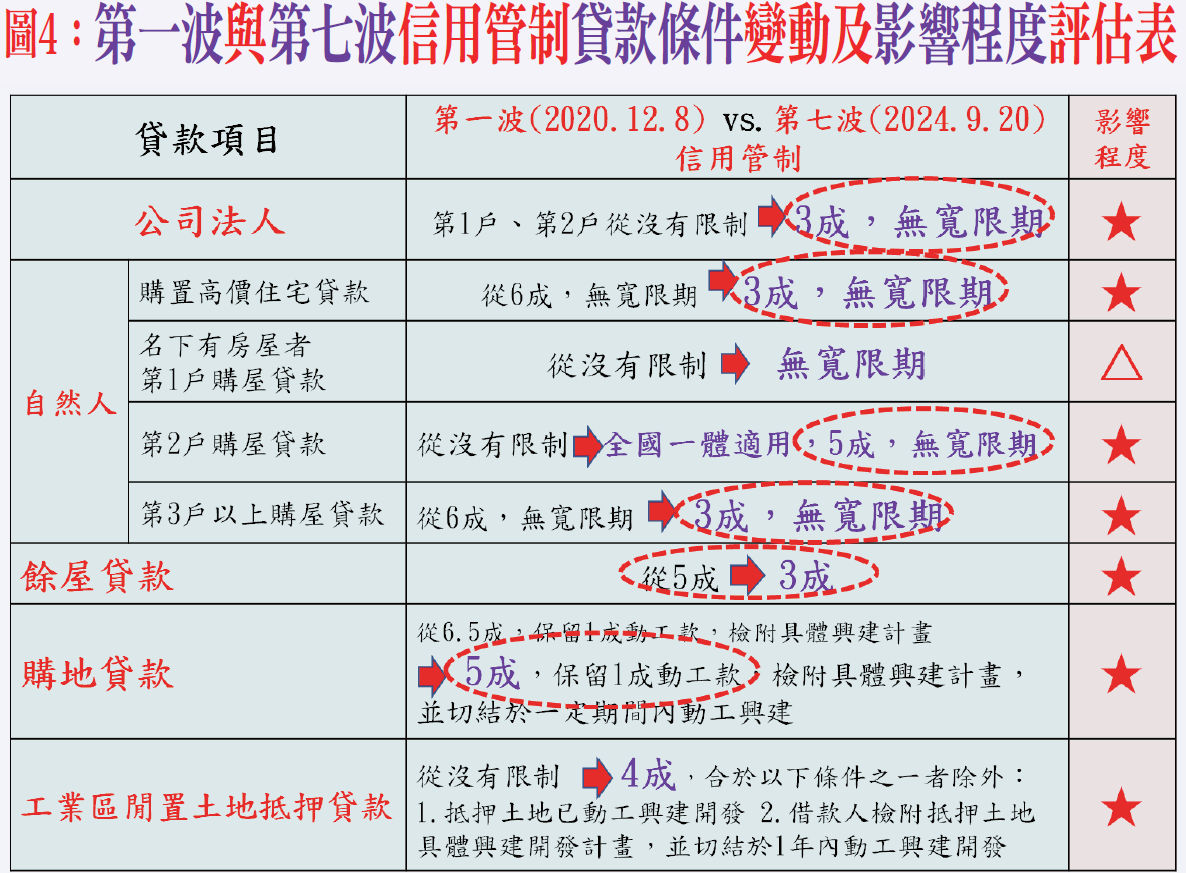

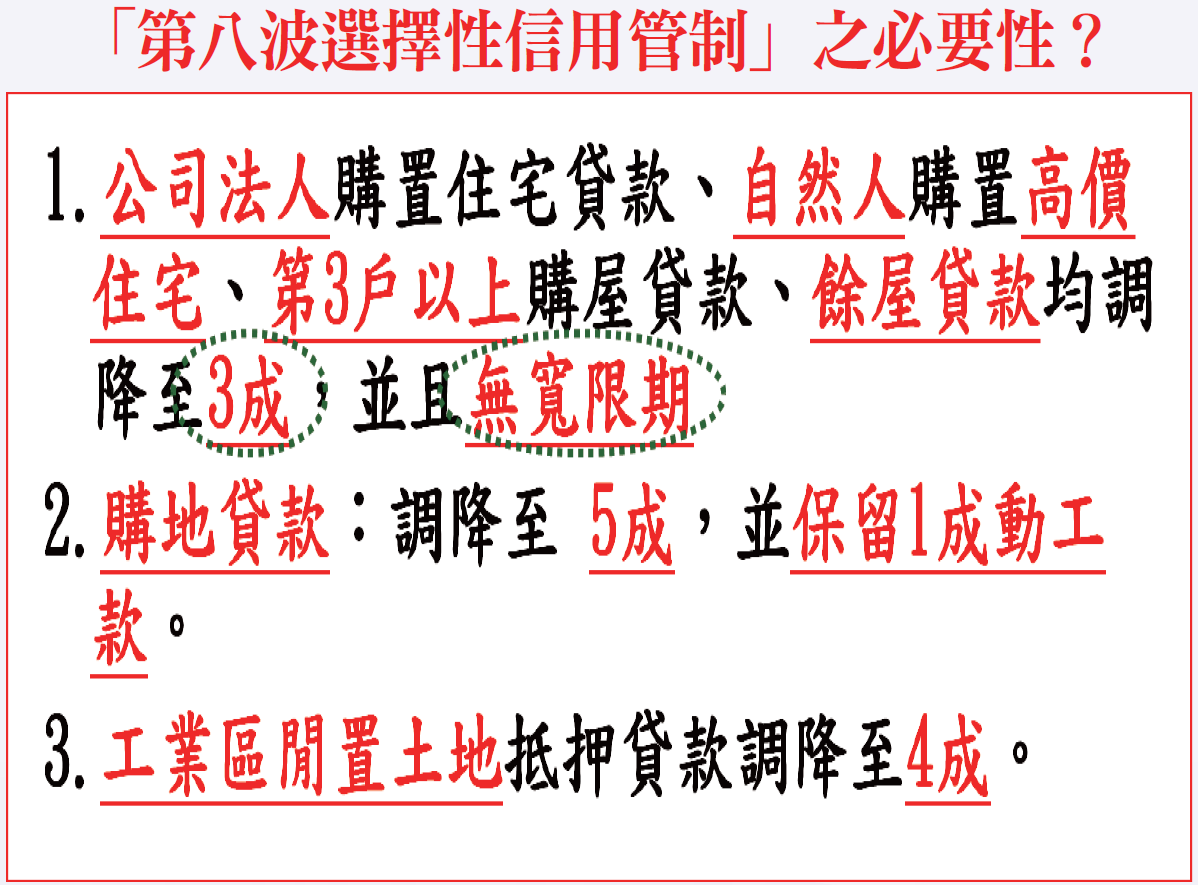

有關房貸限縮議題,如再就2024年9月19日公布之「第七波選擇性信用管制」之主要限制條件,購屋貸款已大幅調降至3成,並且無寬限期,其次,建商餘屋貸款亦已降至3成,至於購地貸款則降至5成,並保留1成動工款,除須檢附具體興建計畫之外,還要切結於一定期間內動工興建(詳請參閱圖四)。由此顯見在各銀行嚴審貸款額度之前提下,各大小建案已陸續出現交屋不易所衍生之各種糾紛,因此,不僅第八波選擇性信用管制沒有必要性,相反的,主管機關更應思考如何幫助業者在當前整體房市逐漸進入交屋高峰期,並且超額供給還會持續超過三年情況下,能夠安然度過貸款這一難關才是上策!

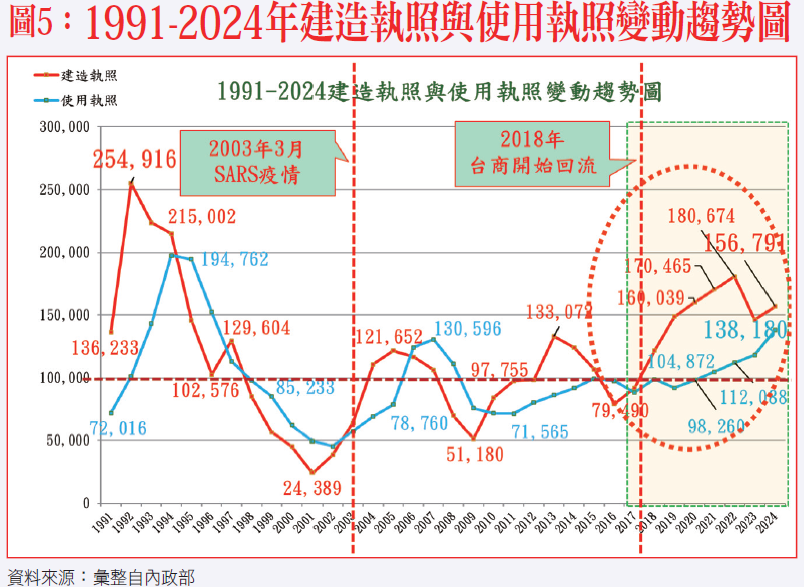

此一議題只要檢視一下2017~2024年建造執照累計1,176,3232棟,使用執照累計851,560棟,兩者差距高達324,763棟(詳請參閱圖五),即可充分了解未來市場所面臨的可能會比目前所顯示更為嚴重的棘手問題!

1.公司法人購置住宅貸款、自然人購置高價住宅、第3戶以上購屋貸款、餘屋貸款均調降至3成,並且無寬限期。

三、央行專案金檢發現之主要缺失樣態

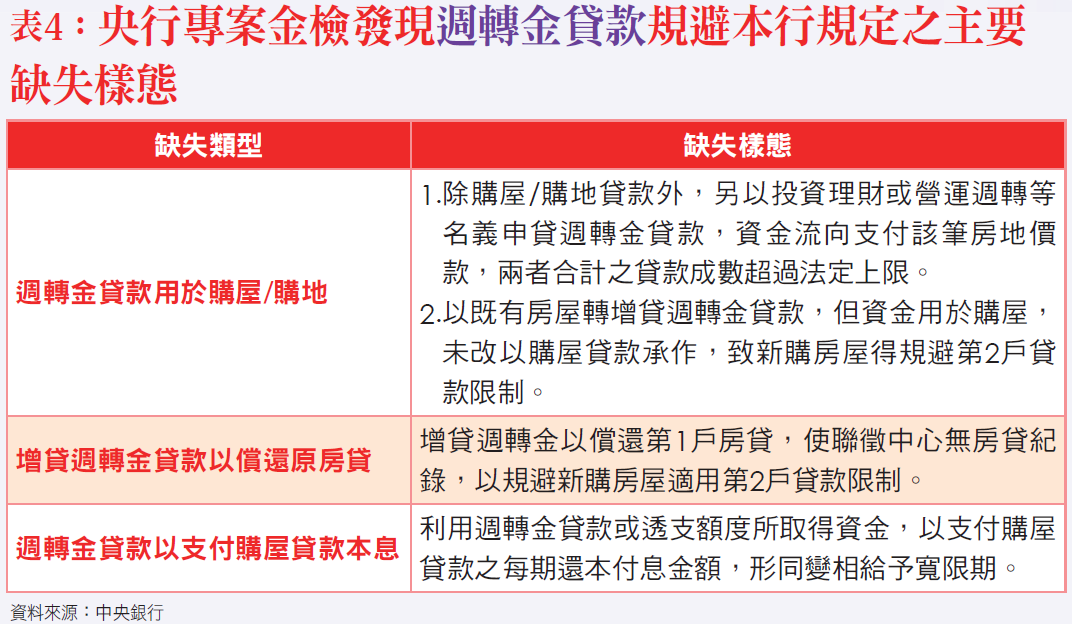

依央行公布資訊,近期加強專案金檢,發現有以週轉金貸款規避本行信用管制措施情形:

1.為配合行政院「健全房地產市場方案」與本行七度調整信用管制措施,本行加強辦理金融機構之不動產貸款業務專案金檢,以督促金融機構落實遵循本行規範,並強化其不動產授信風險管控。

2.鑑於銀行週轉金貸款加速成長,近期本行加強檢查金融機構以週轉金貸款規避本行不動產貸款規範情形,並積極查核相關貸款之資金用途與流向發現金融機構之主要缺失樣態如表四。

長久以來央行一直都是希望房市能夠朝軟著陸,而非硬著陸方向發展,更不希望出現如美國次貸風暴、日本泡沫破滅引發失落三十年,以及現階段中國大量空屋導致拖累經濟增長之窘境!

更多精彩內容 就在 [理財周刊1283期] 👈點紅字看更多