不再當月光族 無痛存錢四步驟

上次我們提到,理財重要的不是投資,而是存一筆隨時可動用的「緊急預備金」,許多人認為「我的薪水就固定這麼多,怎麼存錢?」其實,低薪不是無法存錢的藉口,自制力和執行力才是存錢的關鍵。會成為月光族,多半是拿到薪水之後,先考慮日常花用,剩下的錢才存下來(儲蓄=收入-支出),但往往所剩無幾,甚至可能過度消費而負債。

要成功存錢,就要翻轉你的腦袋,拿到薪水之後,先扣除儲蓄的部分,剩下的才是日常花用,成為以下的公式:支出=收入-儲蓄,並準備兩個帳戶,一為支出帳戶,另一個為儲蓄帳戶,分為以下四個要點:

一、目標明確

存錢,第一要務是存一筆緊急預備金,以備不時之需,就像這次新冠疫情來襲,有可能面臨減薪、裁員或放無薪假,緊急預備金就可派上用場。

預備金要準備多少才夠用?一般來說,準備三個月到六個月的生活費,看個人能力及尋找下一份工作的速度而定,以六個月最為安全,最少不低於三個月,假定一個人一個月最低的基本開銷是二萬元,就是十二萬元的緊急預備金。

家庭的開銷亦然,如果家庭一個月的基本開銷是五萬,則準備六個月共三十萬元的預備金。為什麼是基本開銷呢?想想,都已經沒工作了,哪還有心情玩樂?當然以生存為主要目的。

如果你是小資族,有可能因為夢想或投資而存錢,例如購車、買房、結婚或是投資基金,那目標更要明確,例如買車需要五十萬,能力所及,一個月只能存兩萬,每年存二十四萬,目標就是「三年內存到五十萬,買一台新車」。

二、記帳vs. 控制預算

有些人會說,我有記帳啊,怎麼還是存不了錢?其實,不要為了記帳而記帳,記帳最主要的用意是明白「收支流向」,找出財務漏洞,建議讀者,「記帳的前三個月,真的要一筆一筆的記下」,才能明白自己每日每月的花用,前人用記帳本記錄,現在手機有很方便的記帳APP,可以在消費時隨時記錄,若工作繁忙,至少也要在一天結束,上床睡覺前,回補記下當天的花費。

記帳時,分門別類記帳最有效,一般分為固定支出(如房租、房貸、保險費、孝親費等),及變動支出(如伙食、交通費、娛樂費或其他)(如表一),如此持續三個月,大致就可以知道個人的資金流向。記帳並非要我們刻苦過生活,而是要找出財務破口,分辨需要與想要,找出哪些是不必要的花費、哪些是過度消費,有沒有更節省的替代方案。

記帳是一個非常繁瑣的工作,若能持之以恆最好,「魔鬼就藏在細節裡」,能夠隨時提醒自己節省開銷,花費前再三的思索是需要或想要。

然而,記帳還有一個進階的功能,就是「分配預算」及「控制預算」,有「作預算」的概念,就能安心的花費,因為記帳已在預算當中,不用隨時隨地記錄,只要不超出預算都正常,甚至沒花完的預算,還可以給自己額外的小確幸或轉作存款預備金。

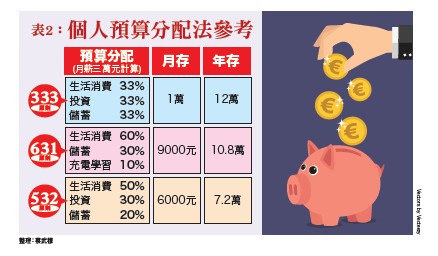

想像自己是一家企業,企業在每年十一、十二月時,都會編列隔年的財務預算,如研發、營業、人事及行銷費用,個人預算也是如此,「記帳是記錄過去,預算是控制未來」,坊間有很多的預算分配法,像是333法則、532法則或631法則,哪一種最好,依個人消費習慣及需求而定,以能夠達到自己儲蓄目標為原則(如表二)。

三、需要vs. 想要

如何分辨需要和想要?用一個很簡單的概念,「沒有這一樣東西,就沒有辦法過生活、會死人的,就是需要;相反的,有了這樣東西,會很開心,沒有也沒差,生活可以繼續,就是想要」。

需要和想要兩者因人而異,譬如說,A先生和B先生同時要買休旅車,A先生買車,是因為工作載貨的需求,車子是賺錢謀生的工具,買車對A先生來說是需要。B先生想買車,休假時可以載家人、朋友出去玩,想想:出去玩是不是可以用其他交通工具,如高鐵、捷運代替?買車對B先生而言就是想要。

消費是一種衝動,現在人手一機,購物網路、APP充斥,難免碰到愛不釋手的東西,尤其是促銷活動,更是心癢難耐,手指不小心就點下去購買,控制消費是自制力的問題,最重要的還是內心對自己的了解,其實放下「一定要」的念頭,生活會更輕鬆自在。