股利所得稅是什麼?

股利所得稅是什麼? 是投資人去年拿到的股利總額,必須計入所得,並且在隔年五月進行課稅。107年度開始,政府廢除兩稅合一的制度,股利所得採用分離報稅以及合併報稅方式,這兩種報稅方式,可以讓你的稅金多出好幾萬,因此存股族怎麼挑選合適的報稅方式?有哪些條件可以退稅?

延伸閱讀:2023最新15支高殖利率股票排行

股利所得稅怎麼算?存股族聰明報稅必學

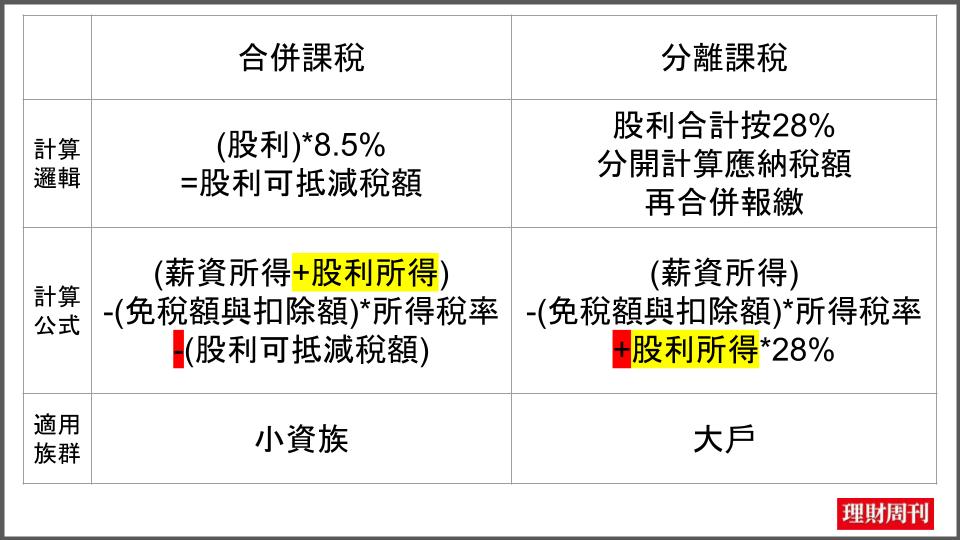

股利所得稅的「申報」方式,有合併報稅以及分離報稅兩種。選擇分離報稅的投資人,必須面對28%的稅率,並且再加上其他綜合所得稅,才是你今年要繳的稅金。反之,如果是合併課稅,則是採用8.5%的稅率,抵減稅額上限為8萬元。下表將介紹兩者在課稅上的差別,並在後文舉例兩種課稅方式分別該如何計算。

▲股利所得稅:合併與分離課稅

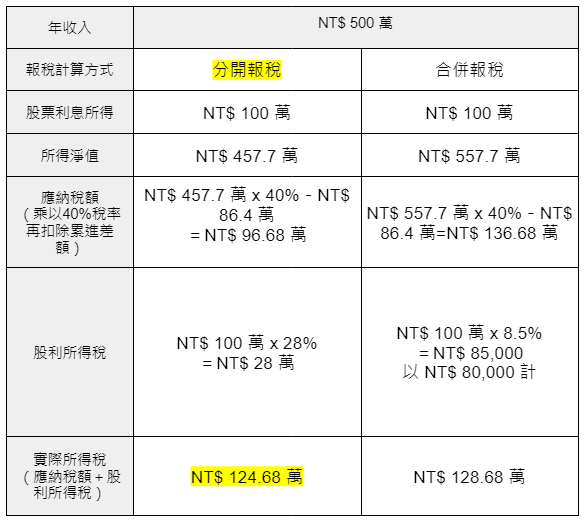

小資族:股利所得稅選擇合併報稅,可能省三萬。

以下舉出兩個例子,來看看小資族透過不同方式報稅,是否有差呢?以分開報稅而言,小資族竟然要繳交4.1萬的所得稅,反觀合併報稅只要約1萬元,所以小資族千萬要記得使用合併申報。

根據所得稅法17條,去年總所得少於94.8萬的人是免稅的,以一般單身小資族試算,所得淨額低於56萬元都可適用最低5%的課稅級距。加上三大扣除額:免稅額8.8萬、標準扣除額12萬與薪資所得特別扣除額20萬。

初略計算今年加上股利總所得在94.8萬元以內的存股族,透過合併報稅選用併入個人綜所稅申報,股利應有機會享受3.5%(8.5%的優惠稅率減去5%稅率)的抵減差額小確幸。實際稅額計算、仍依個人情形及國稅局之規定為準。

▲小資族的股利所得稅,合併申報較有利

大戶:股利所得稅採分離課稅,可能省4萬

適用於去年總所得超過94.8萬以上,或是所得稅級距適用20%以上的投資人,利用分離報稅會比起合併報稅,省了近4萬元。實際稅額計算、仍依個人情形及國稅局之規定為準。

▲大戶的股利所得稅,分離申報較有利

線上報稅好方便,證券帳戶金融憑證。

每家券商都有金融憑證,使用金融憑證確認後,也能進行報稅。2023年富邦官網就有解說,如何透過金融憑證進行報稅。

股利所得稅可退稅?股利及盈餘可抵減稅額大公開

股利所得稅可以退稅嗎? 分離課稅中有8.5%的的優惠稅率,如果投資人淨所得是落在5%的稅率級距,投資人會享有3.5%(8.5%–5%)的差額。

假設你去年不需要繳稅,股利及盈於合計金額乘以8.5%的抵減稅率,會等於股利及盈於可抵減稅額,會使得你不用繳稅外,政府還會退稅給你,因此只要可抵減稅額大於應納所得就可以退稅。

另外股利所得稅要特別注意:

- 股利無法享受儲蓄投資扣除額的減稅優惠,因此無法透過這項扣除額降低稅負。

- 合併計稅最高抵扣額為 NT$ 8 萬,超過此金額的部分無法再享受減稅優惠。

- 幼兒學前扣除額和長照扣除額的排富條款限制了高收入人士的使用,當所得稅率超過 20% 時,也無法再享受這兩項扣除額的減稅優惠。 如果將股利和所得分開計稅,捐贈抵扣金額也會相對減少,因為這相當於降低了總所得額,最高可抵扣收入的 20%。

ETF股息要課稅?股票股利要課稅?股利所得稅常見QA

ETF配息也要課稅,採取合併報稅與分離課稅擇一申報,不過如果該ETF的配息來源是國內財產交易所得(76)就不用納入所得,但是如果是股利或盈餘所得(54C)繼就需要申報。

此外少數公司偏好發股票股利也要納入所得稅,股票股利的所得是以面額10元乘上配發股數計算,持有某公司股票 1 張,配發股票股利 4 元,則股票股利所得為 1000 x(4÷ 10)x 10 = 4,000元,須計入所得稅課稅。

延伸閱讀: 打敗大盤的ETF,專家認為「這」最狂